- Главная

- Разное

- Образование

- Спорт

- Естествознание

- Природоведение

- Религиоведение

- Французский язык

- Черчение

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, фоны, картинки для презентаций

- Экология

- Экономика

Презентация, доклад открытого урока по дисциплине Налоги и налогообложение

Содержание

- 1. Презентация открытого урока по дисциплине Налоги и налогообложение

- 2. Налоговое регулирование в виде специальных налоговых режимов

- 3. Введение специальных налоговых режимов должно базироваться на

- 4. Упрощённая система налогообложения (УСН)Цели изучения вопроса:Рассмотреть принципы

- 5. Условия перехода на УСНДоход от реализации по

- 6. Организации и индивидуальные предприниматели, изъявившие желание перейти

- 7. Налогоплательщики Налогоплательщиками признаются организации и индивидуальные предприниматели,

- 8. Объект налогобложенияВыбирается налогоплательщиком самостоятельно и может ежегодно

- 9. Объект налогообложенияДоход Доход за минусом расходов Так

- 10. Налоговая базаВсе организации и индивидуальные предприниматели, перешедшие на УСН, применяют кассовый метод признания доходов и расходов

- 11. Кассовый методДатой получения доходов признаётся день поступления

- 12. Для определения налоговой базы доходы и расходы налогоплательщика определяются нарастающим итогом с начала налогового периода.

- 13. У налогоплательщика, выбравшего в качестве объекта налогообложения

- 14. Пример ООО «Урожай» работает на УСН, объект

- 15. Налоговые ставкиНалоговые ставки предусмотрены в следующих размерах:

- 16. Поскольку налогоплательщики УСН с 2011 года должны

- 17. Поэтому было принято решение, что те налогоплательщики,

- 18. В последующие налоговые периоды налогоплательщик имеет право

- 19. Например Налогоплательщик при применении УСН избрал в

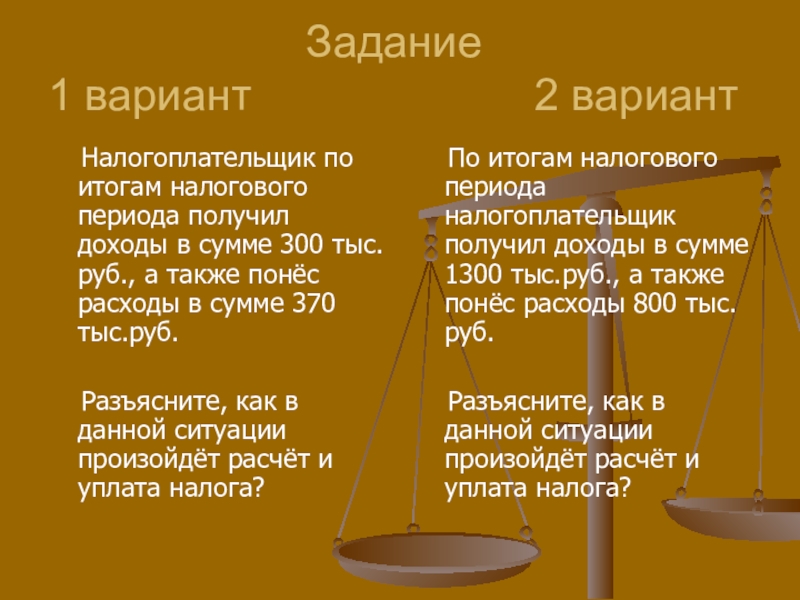

- 20. Слайд 20

- 21. Налогоплательщик, выбравший в качестве объекта налогообложения доход,

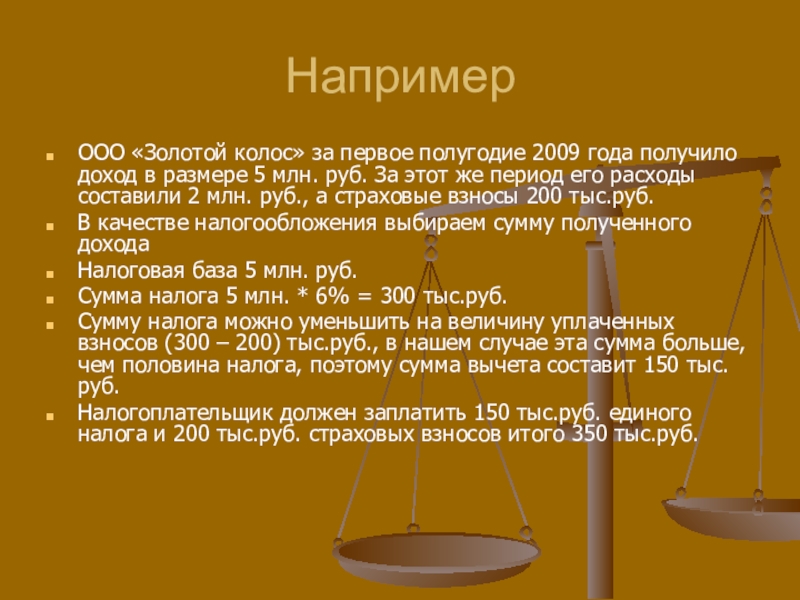

- 22. Например ООО «Золотой колос» за первое полугодие

- 23. Вопрос: Если объектом налогообложения будут доходы,

- 24. 1 вариант 2 вариант150 тыс.руб. единый

- 25. Рассмотрите ситуацию: ООО «Рассвет» за 2009 год

- 26. Налоговый и отчётный периодыНалоговый период – календарный

- 27. Налоговые поступления Единого налога при УСН

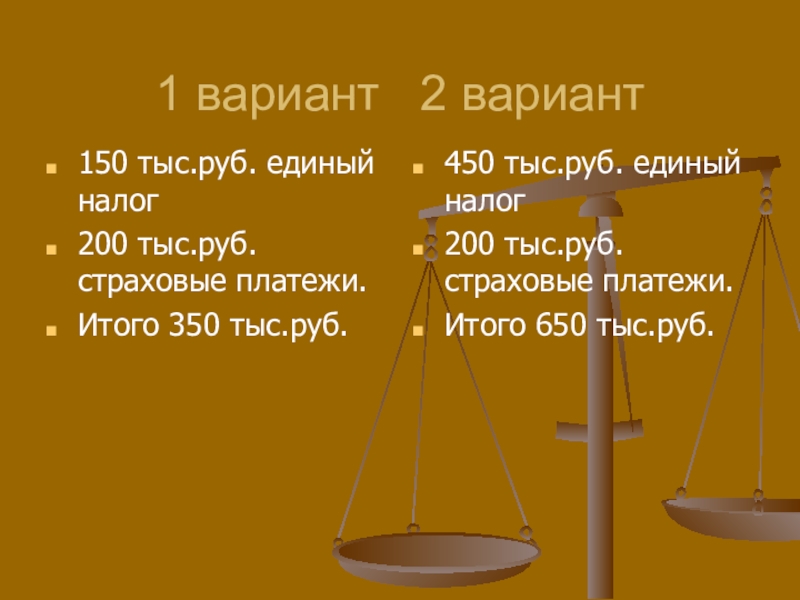

- 28. Единый налог на вменённый доход (ЕНВД)Цели изучения

- 29. ЕНВД применяется для следующих видов предпринимательской деятельностиОказание

- 30. ЕНВД применяется для следующих видов предпринимательской деятельностиОказание

- 31. ЕНВД применяется для следующих видов предпринимательской деятельностиРозничной

- 32. НалогоплательщикиОрганизации и индивидуальные предприниматели осуществляющие соответствующий вид

- 33. Специальная терминологияВменённый доход – потенциально возможный доход

- 34. Понижающие коэффициентыК2 – корректирующий коэффициент базовой доходности

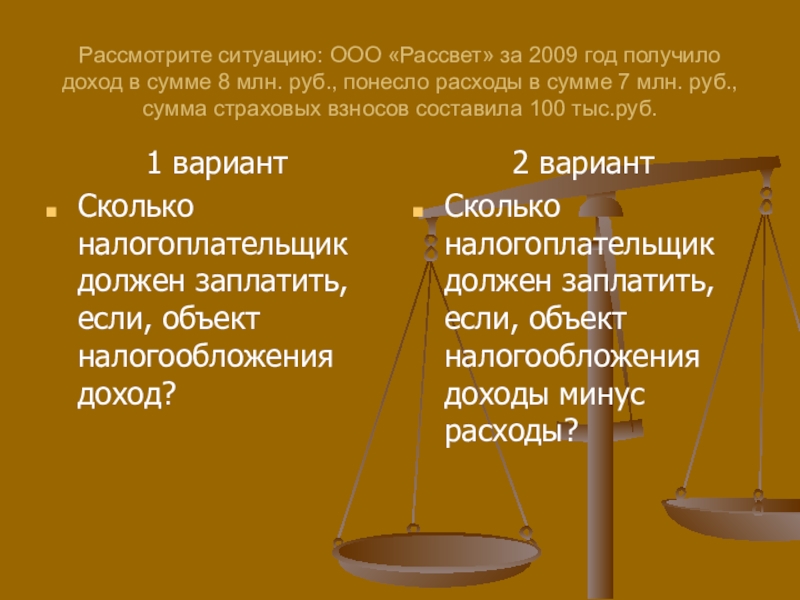

- 35. Понижающие коэффициентыК1 – коэффициент – дефляторУстанавливается на

- 36. Объект налогообложения, налоговая базаОбъектом налогообложения ЕНВД является

- 37. Налоговая база = вменённый доход = базовая доходность * физический показатель * К1 * К2

- 38. Налоговый периодНалоговым периодом по ЕНВД является квартал,

- 39. Ставка налогаУстанавливается в размере 15% величины вменённого дохода налогоплательщика для всех категорий налогоплательщиков

- 40. Задача Гостиница «Альфа» имеет 10 номеров площадью

- 41. Единый сельскохозяйственный налог (ЕСХН)Цели изучения вопроса:Изучить принцип

- 42. НалогоплательщикиНалогоплательщиками ЕСХН являются организации и индивидуальные предприниматели,

- 43. НапримерВыручка от реализации ООО «Колос» в 2009

- 44. К сельскохозяйственной относится продукция: - растениеводства, сельского

- 45. Порядок перехода на ЕСХНСистема налогообложения для сельскохозяйственных

- 46. Порядок перехода на ЕСХНПереход на уплату ЕСХН

- 47. Порядок перехода на ЕСХНПереход на уплату ЕСХН

- 48. Объект налогообложения Объектом налогообложения являются доходы за

- 49. Налоговая базаДенежное выражение доходов, уменьшенное на величину

- 50. Порядок исчисления и уплаты налога

- 51. Налоговый учётВ отличие от бухгалтерского учёта, где

Слайд 1Тема: «Специальные налоговые режимы»

1. Понятие специальных налоговых режимов.

2. Упрощенная система налогообложения

3. Единый налог на вменённый доход (ЕНВД).

4. Единый сельскохозяйственный налог (ЕСХН).

5. Система налогообложения при выполнении соглашения о разделе продукции.

Слайд 2Налоговое регулирование в виде специальных налоговых режимов может осуществляться в двух

В виде упрощения системы налогообложения, учёта отчётности;

2. В виде снижения налогового бремени по сравнению с общеустановленными налоговыми режимами.

Слайд 3Введение специальных налоговых режимов должно базироваться на следующих основных принципах:

Замещения ряда

Сосуществование единого налога и других налогов, которые он не замещает;

Максимального учёта особенностей предпринимательской деятельности налогоплательщиков через использование различных корректирующих коэффициентов;

Упрощения системы налогообложения путём снижения общего количества налогов и упрощения порядка их расчёта;

Упрощения учёта и отчётности, по возможности отказ от применения плана счетов бухгалтерского учёта, правила двойной записи, ведения налогового учёта;

Налогового благоприятствования, т.е. более мягкого режима налогообложения по сравнению с общепринятым.

Слайд 4Упрощённая система налогообложения (УСН)

Цели изучения вопроса:

Рассмотреть принципы и условия перехода на

Перечень налогов, от которых освобождаются налогоплательщики и которые они должны платить.

Ознакомиться с элементами налогообложения.

Научиться определять величину налоговой базы и налога.

Слайд 5Условия перехода на УСН

Доход от реализации по итогам девяти месяцев того

Численность работников не должна превышать 100 чел.

Бюджетные организации, банки, страховщики, инвестиционные фонды и.т.д.

Слайд 6Организации и индивидуальные предприниматели, изъявившие желание перейти на УСН, подают в

Слайд 7Налогоплательщики

Налогоплательщиками признаются организации и индивидуальные предприниматели, перешедшие на упрощённую

Они освобождаются от обязанности уплаты налога на прибыль, налога на имущество организаций, налога на добавленную стоимость (ЕСН до 2011 года).

Слайд 8Объект налогобложения

Выбирается налогоплательщиком самостоятельно и может ежегодно манятся, при этом налоговые

Слайд 9Объект налогообложения

Доход

Доход за минусом расходов

Так же как и при

Расходы, связанные с производством и реализацией продукции, работ и услуг и прочие расходы.

Слайд 10Налоговая база

Все организации и индивидуальные предприниматели, перешедшие на УСН, применяют кассовый

Слайд 11Кассовый метод

Датой получения доходов признаётся день поступления средств на счетах в

Расходами налогоплательщика считаются затраты после их фактической оплаты.

Слайд 12Для определения налоговой базы доходы и расходы налогоплательщика определяются нарастающим итогом

Слайд 13У налогоплательщика, выбравшего в качестве объекта налогообложения доходы за минусом расходов,

Слайд 14Пример

ООО «Урожай» работает на УСН, объект налогообложения – доходы уменьшенные

Рассчитать:

1. Налоговую базу за 2009 год

2. Налоговую базу за 2010 год

Слайд 15Налоговые ставки

Налоговые ставки предусмотрены в следующих размерах:

- для налогоплательщиков,

- для налогоплательщиков, у которых объект налогообложения – доходы за минусом расходов – 15%

Слайд 16Поскольку налогоплательщики УСН с 2011 года должны уплачивать взносы во внебюджетные

Слайд 17Поэтому было принято решение, что те налогоплательщики, которые выбрали объектом налогообложения

Слайд 18В последующие налоговые периоды налогоплательщик имеет право включить сумму разницы между

Слайд 19Например

Налогоплательщик при применении УСН избрал в качестве объекта налогообложения доходы,

По итогам года получены доходы в сумме 35 тыс.руб., понесены расходы, в сумме 34 тыс.руб.

Сумма единого налога составит (35 тыс.руб – 34 тыс.руб.) * 15% = 1500 руб.

Сумма минимального налога составит 35 тыс.руб. * 1% = 3500 руб.

Учитывая, что сумма исчисленного в общем порядке единого налога оказалась меньше суммы исчисленного минимального налога, налогоплательщик осуществляет уплату минимального налога в размере 3500.

Слайд 20

Налогоплательщик по итогам налогового периода получил доходы в сумме 300 тыс.руб., а также понёс расходы в сумме 370 тыс.руб.

Разъясните, как в данной ситуации произойдёт расчёт и уплата налога?

По итогам налогового периода налогоплательщик получил доходы в сумме 1300 тыс.руб., а также понёс расходы 800 тыс.руб.

Разъясните, как в данной ситуации произойдёт расчёт и уплата налога?

Слайд 21Налогоплательщик, выбравший в качестве объекта налогообложения доход, имеет право уменьшить величину

Слайд 22Например

ООО «Золотой колос» за первое полугодие 2009 года получило доход

В качестве налогообложения выбираем сумму полученного дохода

Налоговая база 5 млн. руб.

Сумма налога 5 млн. * 6% = 300 тыс.руб.

Сумму налога можно уменьшить на величину уплаченных взносов (300 – 200) тыс.руб., в нашем случае эта сумма больше, чем половина налога, поэтому сумма вычета составит 150 тыс.руб.

Налогоплательщик должен заплатить 150 тыс.руб. единого налога и 200 тыс.руб. страховых взносов итого 350 тыс.руб.

Слайд 23Вопрос: Если объектом налогообложения будут доходы, уменьшенные на величину расходов? Выбор какого объекта

Слайд 241 вариант 2 вариант

150 тыс.руб. единый налог

200 тыс.руб. страховые платежи.

Итого

450 тыс.руб. единый налог

200 тыс.руб. страховые платежи.

Итого 650 тыс.руб.

Слайд 25Рассмотрите ситуацию: ООО «Рассвет» за 2009 год получило доход в сумме

1 вариант

Сколько налогоплательщик должен заплатить, если, объект налогообложения доход?

2 вариант

Сколько налогоплательщик должен заплатить, если, объект налогообложения доходы минус расходы?

Слайд 26Налоговый и отчётный периоды

Налоговый период – календарный год

Отчётный период – 1

(по истечении отчётного периода с 2009 года налоговую декларацию подавать не надо, а уплачивать только авансовый платёж)

Слайд 28Единый налог на вменённый доход (ЕНВД)

Цели изучения вопроса:

Рассмотреть принципы и условия

Изучить перечень видов предпринимательской деятельности, в отношении которых применяется данная система.

Ознакомиться с элементами налогообложения.

Научиться определять величину налоговой базы и налога.

Слайд 29ЕНВД применяется для следующих видов предпринимательской деятельности

Оказание бытовых услуг.

Оказание ветеринарных услуг.

Оказание

Розничной торговли через магазины и павильоны площадью торгового зала не более 150 кв. м.

Слайд 30ЕНВД применяется для следующих видов предпринимательской деятельности

Оказание услуг по хранению автотранспортных

Оказание автотранспортных услуг по перевозке пассажиров и грузов, индивидуальными предпринимателями, имеющими в частной собственности не более 20 транспортных средств.

Распространение или размещение наружной рекламы.

Слайд 31ЕНВД применяется для следующих видов предпринимательской деятельности

Розничной торговли, осуществляемой через киоски,

Оказание услуг общественного питания через объекты общественного питания с площадью зала обслуживания посетителей не более 150 кв.м.

Оказание гостиничных услуг, с площадью спальных помещений не более 500 кв.м.

Слайд 32Налогоплательщики

Организации и индивидуальные предприниматели осуществляющие соответствующий вид деятельности и применяющие ЕНВД

Освобождаются от уплаты налога на прибыль, налога на имущество организаций и физических лиц, НДС.

Слайд 33Специальная терминология

Вменённый доход – потенциально возможный доход налогоплательщика, рассчитанный с учётом

Базовая доходность – условная месячная доходность в стоимостном выражении на ту или иную единицу физического показателя, характеризующего определённый вид предпринимательской деятельности в различных сопоставимых условиях, которая используется для расчёта величины вменённого дохода.

Слайд 34Понижающие коэффициенты

К2 – корректирующий коэффициент базовой доходности учитывающий совокупность особенностей ведения

Слайд 35Понижающие коэффициенты

К1 – коэффициент – дефлятор

Устанавливается на календарный год Правительством РФ

Слайд 36Объект налогообложения, налоговая база

Объектом налогообложения ЕНВД является вменённый доход налогоплательщика.

Налоговой базой

Слайд 38Налоговый период

Налоговым периодом по ЕНВД является квартал, поэтому базовая доходность при

Слайд 39Ставка налога

Устанавливается в размере 15% величины вменённого дохода налогоплательщика для всех

Слайд 40Задача

Гостиница «Альфа» имеет 10 номеров площадью 20 кв.м. каждый, так

Необходимо рассчитать сумму ЕНВД за налоговый период

К1 составляет 1,002

К2 для деятельности по временному размещению 0,5

К2 для деятельности по услугам общественного питания 0,25

Слайд 41Единый сельскохозяйственный налог (ЕСХН)

Цели изучения вопроса:

Изучить принцип перехода на ЕСХН.

Рассмотреть элементы

Изучить порядок исчисления и уплаты.

Рассмотреть порядок ведения налогового учета

Слайд 42Налогоплательщики

Налогоплательщиками ЕСХН являются организации и индивидуальные предприниматели, являющиеся сельскохозяйственными производителями

Сельскохозяйственными производителями

Слайд 43Например

Выручка от реализации ООО «Колос» в 2009 году составила 6,5 млн.

Выращенных зерновых культур-3,2 млн.руб.:

Выращенной в искусственном водоеме рыбы-1,5 млн.руб.

Сувенирной продукции-1,5 млн.руб.

Рекламных буклетов-0,3 млн.руб.

Вопрос: является ли организация сельскохозяйственным производителем, имеющем право перейти на уплату ЕСХН

Слайд 44К сельскохозяйственной относится продукция: - растениеводства, сельского и лесного хозяйства; - животноводства (в

Слайд 45Порядок перехода на ЕСХН

Система налогообложения для сельскохозяйственных товаропроизводителей применгяется наряду другими

Слайд 46Порядок перехода на ЕСХН

Переход на уплату ЕСХН освобождает налогоплательщиков от уплаты

Налога

Налога на имущество организаций.

Налога на добавленную стоимость.

При этом организации не освобождаются от обязанности налоговых агентов.

Слайд 47Порядок перехода на ЕСХН

Переход на уплату ЕСХН происходит в заявительном порядке.

Предприятия

При этом доля дохода от реализации сельскохозяйственной продукции за предшествующий налоговый период должна превышать 70%

Слайд 48Объект налогообложения

Объектом налогообложения являются доходы за вычетом расходов

(доходы и расходы

Доходы и расходы определяются кассовым методом.

Слайд 49Налоговая база

Денежное выражение доходов, уменьшенное на величину расходов

Налогоплательщик ЕСХН вправе уменьшить

Сумма убытка может быть перенесена целиком, либо частями в течение 10 лет.