и рынков»

Предмет:

«ФИНАНСОВЫЙ МЕНЕДЖМЕНТ»

Преподаватель:

Доктор экономических наук,

Профессор кафедры экономики

отраслей и рынков

КАЛЕДИН Сергей Викторович

https://infourok.ru/user/kaledin-sergey-viktorovich/material

http://www.famous-scientists.ru/15303/

- Главная

- Разное

- Образование

- Спорт

- Естествознание

- Природоведение

- Религиоведение

- Французский язык

- Черчение

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, фоны, картинки для презентаций

- Экология

- Экономика

Презентация, доклад на тему ФИНАНСОВЫЙ МЕНЕДЖМЕНТ. Презентация к лекции № 2. Методы оценки платёжеспособности и кредитоспособности предприятия

Содержание

- 1. ФИНАНСОВЫЙ МЕНЕДЖМЕНТ. Презентация к лекции № 2. Методы оценки платёжеспособности и кредитоспособности предприятия

- 2. Тема 2 : «Методы оценки платёжеспособности

- 3. 1. Анализ финансовой устойчивости

- 4. Для характеристики источников формирования запасов и затрат

- 5. Трём показателям источников формирования запасов и затрат

- 6. Слайд 6

- 7. Определение финансовой устойчивости

- 8. Относительные показатели

- 9. Относительные показатели

- 10. Относительные показатели

- 11. Относительные показатели

- 12. Относительные показатели

- 13. Относительные показатели

- 14. Уровень общей финансовой независимости характеризуется коэффициентом U3,

- 15. В большинстве стран принято считать фирму с

- 16. 2. Анализ ликвидности

- 17. Ликвидность баланса определяется как степень покрытия обязательств

- 18. От ликвидности баланса следует отличать ликвидность активов,

- 19. Анализ ликвидности баланса заключается в сравнении средств

- 20. Наиболее ликвидные активы «А1» - к ним

- 21. «А2» - Быстрореализуемые активы – дебиторская задолженность,

- 22. «А3» - Медленно реализуемые активы – статьи

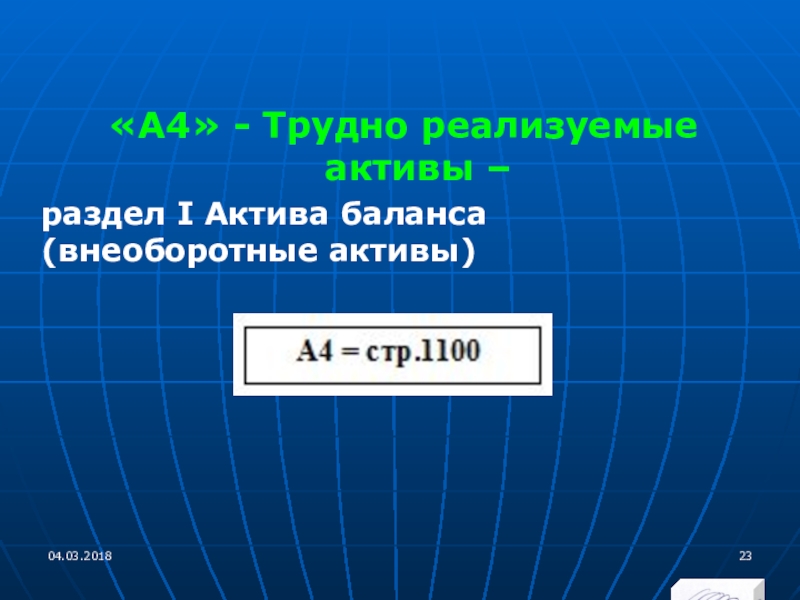

- 23. «А4» - Трудно реализуемые активы – раздел I Актива баланса (внеоборотные активы)

- 24. Пассивы баланса группируются по степени срочности их

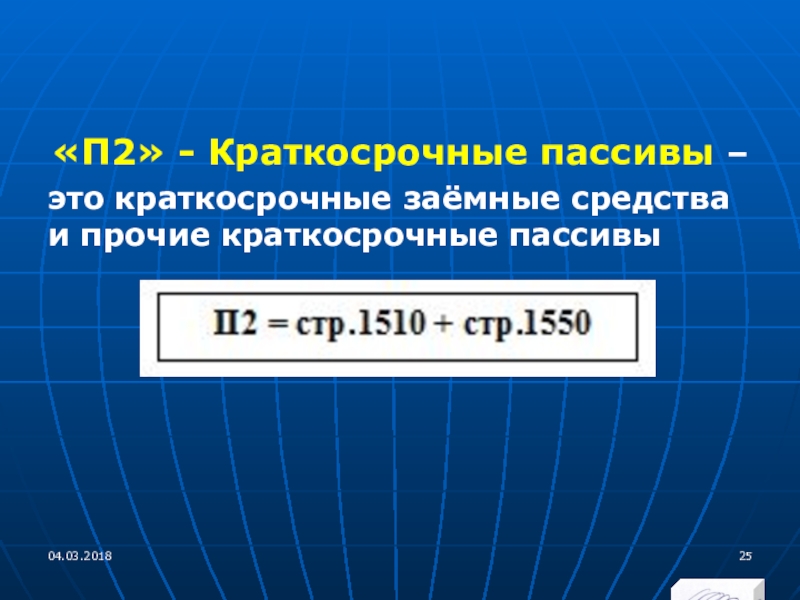

- 25. «П2» - Краткосрочные пассивы – это краткосрочные заёмные средства и прочие краткосрочные пассивы

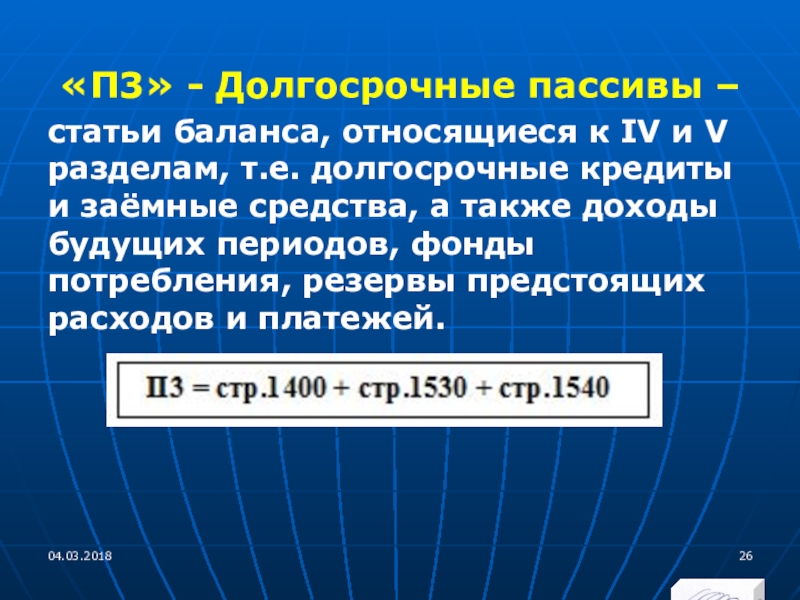

- 26. «П3» - Долгосрочные пассивы – статьи баланса,

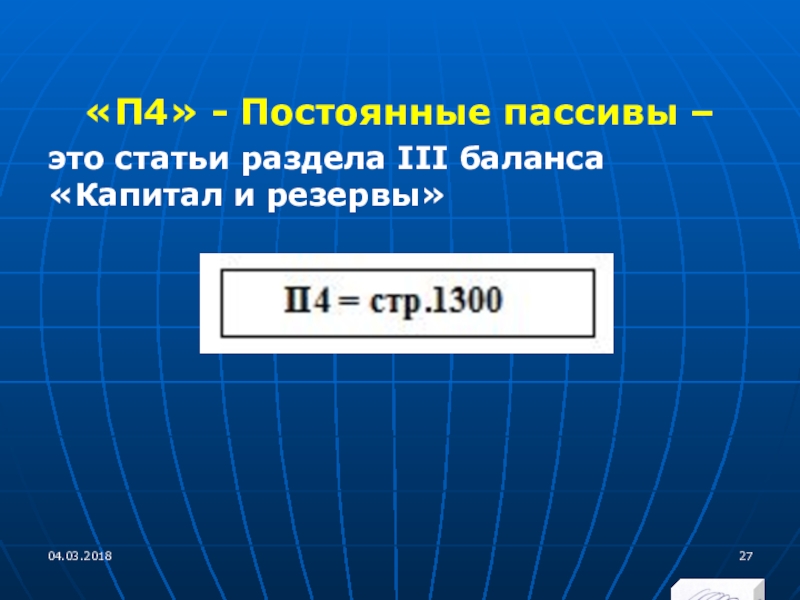

- 27. «П4» - Постоянные пассивы – это статьи раздела III баланса «Капитал и резервы»

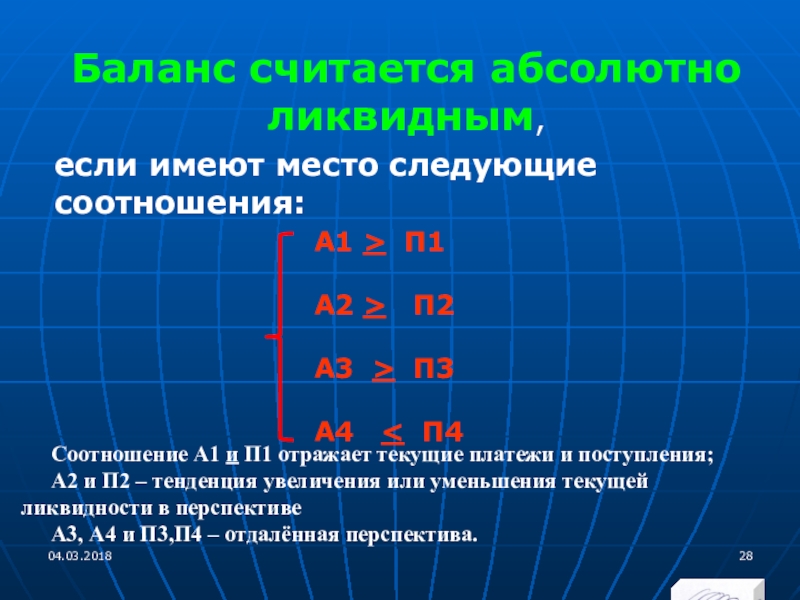

- 28. Баланс считается абсолютно ликвидным, если имеют место

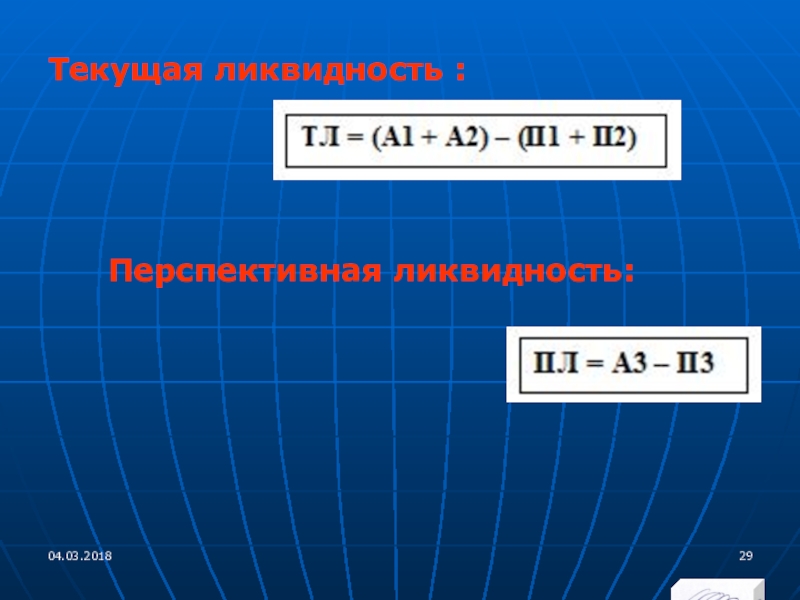

- 29. Текущая ликвидность :Перспективная ликвидность:

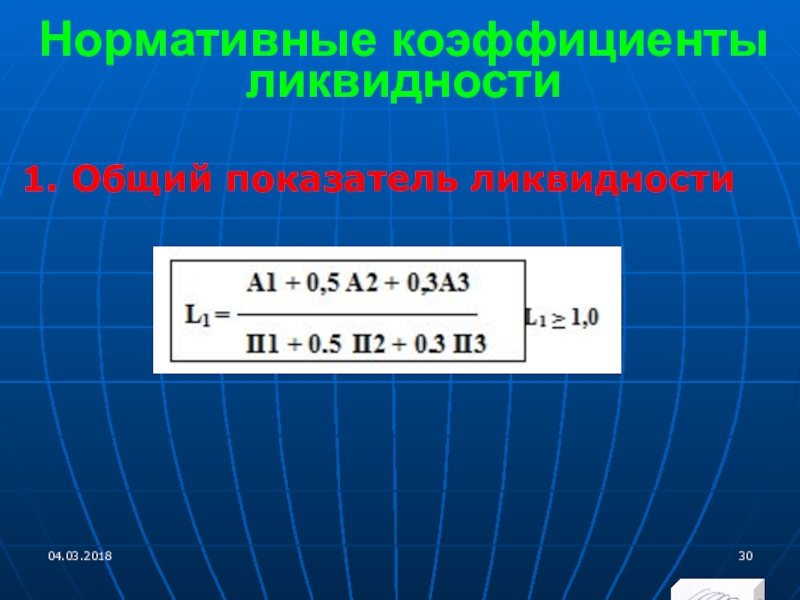

- 30. Нормативные коэффициенты ликвидности 1. Общий показатель ликвидности

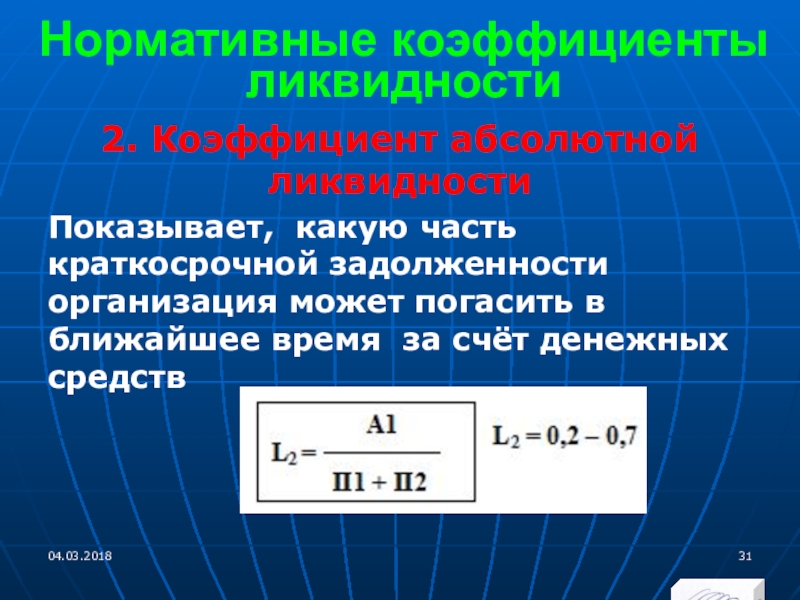

- 31. Нормативные коэффициенты ликвидности

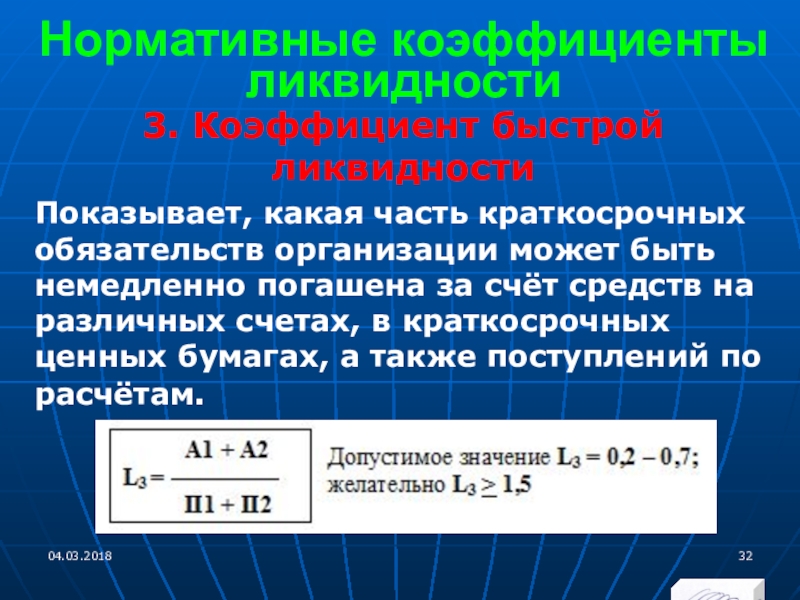

- 32. Нормативные коэффициенты ликвидности

- 33. Нормативные коэффициенты ликвидности

- 34. Спасибо за внимание!

Тема 2 : «Методы оценки платёжеспособности и кредитоспособности предприятия» 1. Анализ финансовой устойчивости и критерии ее оценки2. Анализ ликвидности баланса. Критерии оценки ликвидности баланса

Слайд 1Челябинский государственный университет Институт экономики отраслей бизнеса и администрирования Кафедра «Экономика отраслей

Слайд 2

Тема 2 : «Методы оценки платёжеспособности и кредитоспособности предприятия»

1. Анализ финансовой

устойчивости и критерии ее оценки

2. Анализ ликвидности баланса. Критерии оценки ликвидности баланса

2. Анализ ликвидности баланса. Критерии оценки ликвидности баланса

Слайд 3

1. Анализ финансовой устойчивости и критерии ее оценки

Обобщающим показателем

финансовой устойчивости является излишек или недостаток источников для формирования запасов и затрат, который определяется в виде разницы суммы источников средств и суммы запасов и затрат.

Общая величина запасов и затрат предприятия равна сумме строк 1210 (сырье и материалы) и 1220(НДС).

Общая величина запасов и затрат предприятия равна сумме строк 1210 (сырье и материалы) и 1220(НДС).

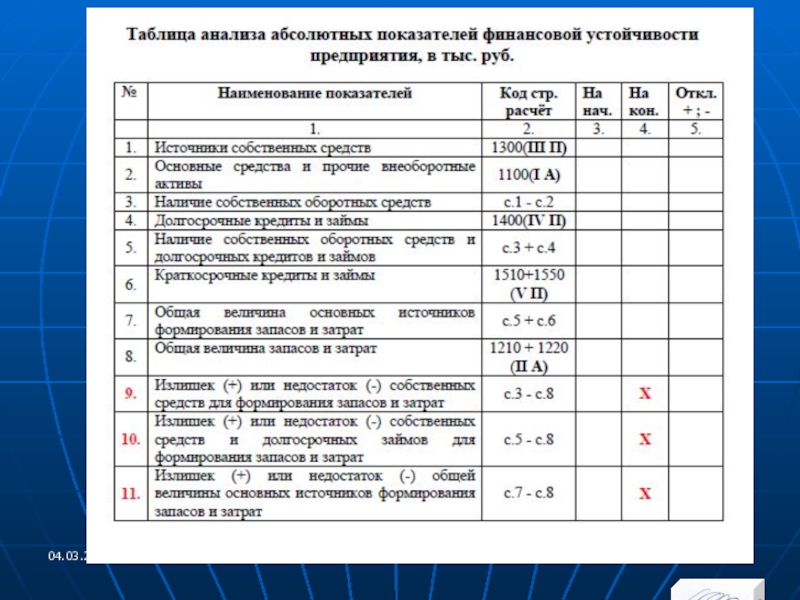

Слайд 4Для характеристики источников формирования запасов и затрат используется несколько показателей, которые

отражают различные виды источников:

Наличие собственных оборотных средств (III П - I А или с.1300 -с.1100);

Наличие собственных оборотных средств и долгосрочных займов для формирования запасов и затрат;

Общая величина основных источников формирования запасов и затрат.

Наличие собственных оборотных средств (III П - I А или с.1300 -с.1100);

Наличие собственных оборотных средств и долгосрочных займов для формирования запасов и затрат;

Общая величина основных источников формирования запасов и затрат.

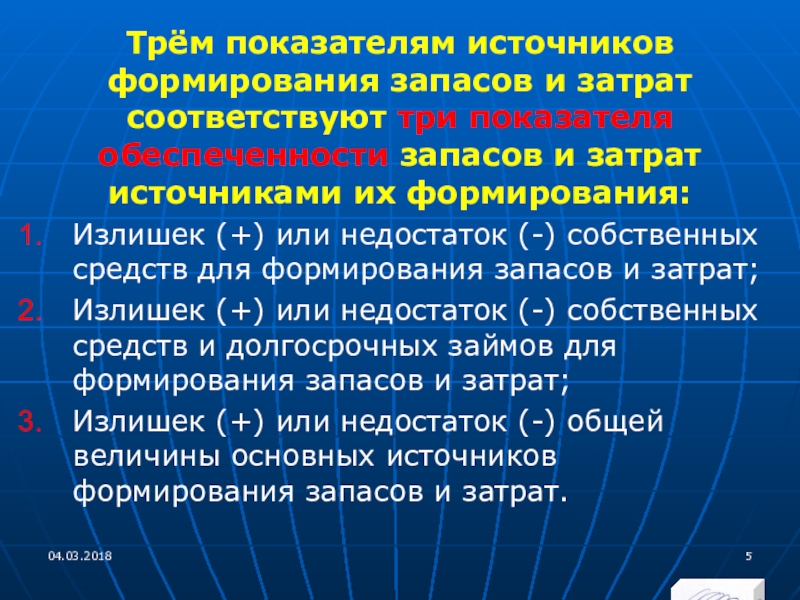

Слайд 5Трём показателям источников формирования запасов и затрат соответствуют три показателя обеспеченности

запасов и затрат источниками их формирования:

Излишек (+) или недостаток (-) собственных средств для формирования запасов и затрат;

Излишек (+) или недостаток (-) собственных средств и долгосрочных займов для формирования запасов и затрат;

Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат.

Излишек (+) или недостаток (-) собственных средств для формирования запасов и затрат;

Излишек (+) или недостаток (-) собственных средств и долгосрочных займов для формирования запасов и затрат;

Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат.

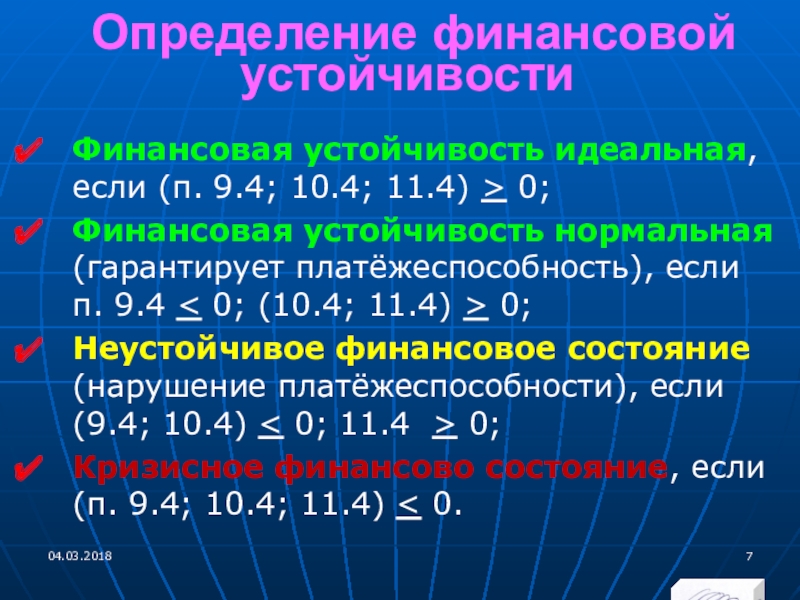

Слайд 7

Определение финансовой устойчивости

Финансовая устойчивость идеальная, если (п. 9.4;

10.4; 11.4) > 0;

Финансовая устойчивость нормальная (гарантирует платёжеспособность), если п. 9.4 < 0; (10.4; 11.4) > 0;

Неустойчивое финансовое состояние (нарушение платёжеспособности), если (9.4; 10.4) < 0; 11.4 > 0;

Кризисное финансово состояние, если (п. 9.4; 10.4; 11.4) < 0.

Финансовая устойчивость нормальная (гарантирует платёжеспособность), если п. 9.4 < 0; (10.4; 11.4) > 0;

Неустойчивое финансовое состояние (нарушение платёжеспособности), если (9.4; 10.4) < 0; 11.4 > 0;

Кризисное финансово состояние, если (п. 9.4; 10.4; 11.4) < 0.

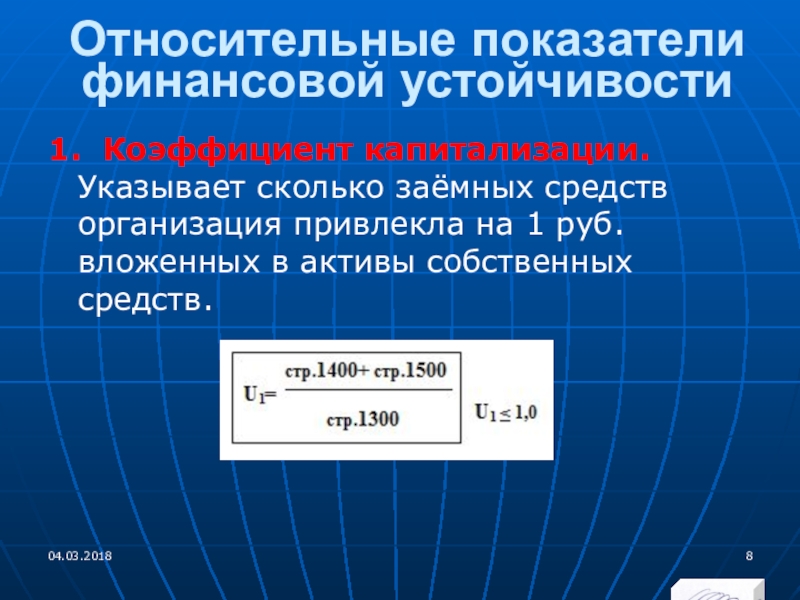

Слайд 8

Относительные показатели финансовой устойчивости

1. Коэффициент капитализации. Указывает сколько заёмных

средств организация привлекла на 1 руб. вложенных в активы собственных средств.

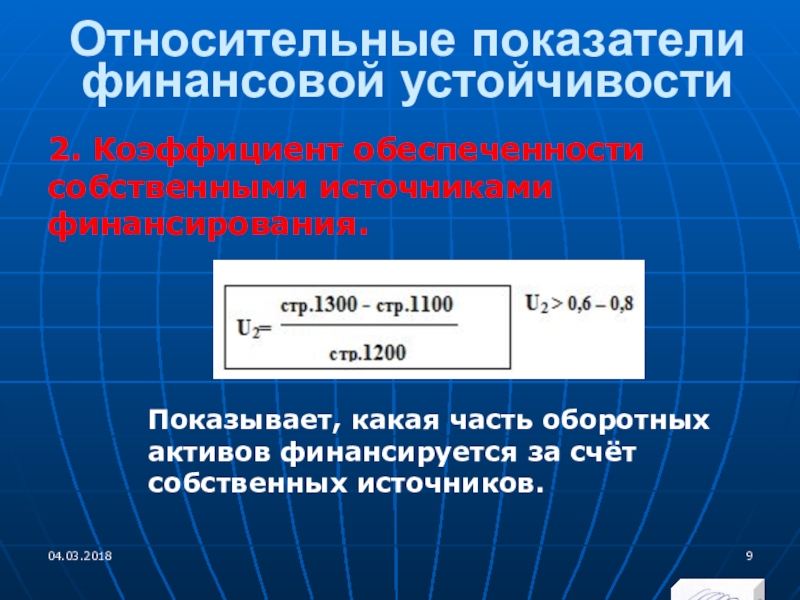

Слайд 9

Относительные показатели финансовой устойчивости

2. Коэффициент обеспеченности собственными источниками финансирования.

Показывает,

какая часть оборотных активов финансируется за счёт собственных источников.

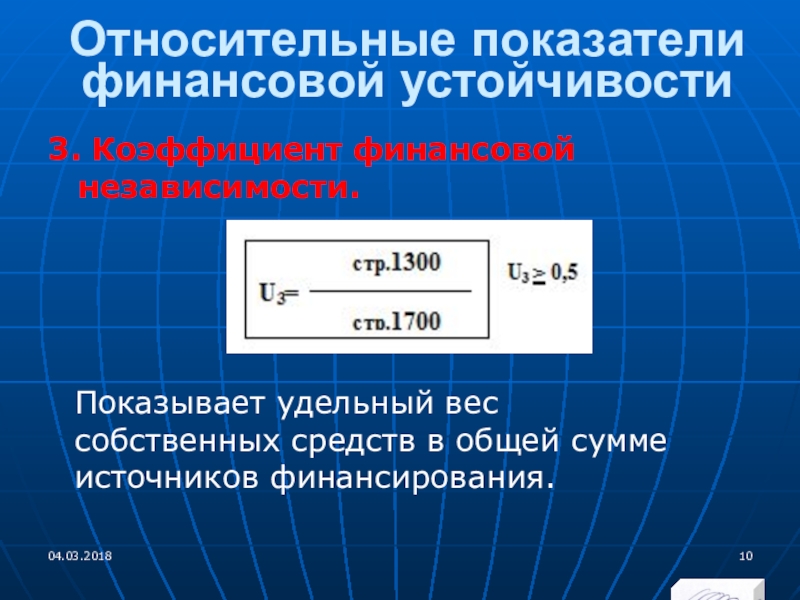

Слайд 10

Относительные показатели финансовой устойчивости

3. Коэффициент финансовой независимости.

Показывает удельный вес

собственных средств в общей сумме источников финансирования.

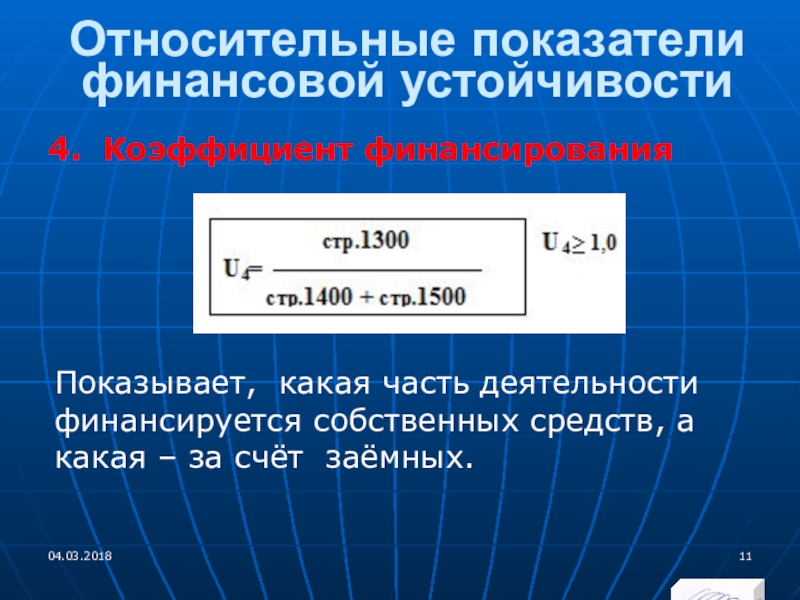

Слайд 11

Относительные показатели финансовой устойчивости

4. Коэффициент финансирования

Показывает, какая часть деятельности

финансируется собственных средств, а какая – за счёт заёмных.

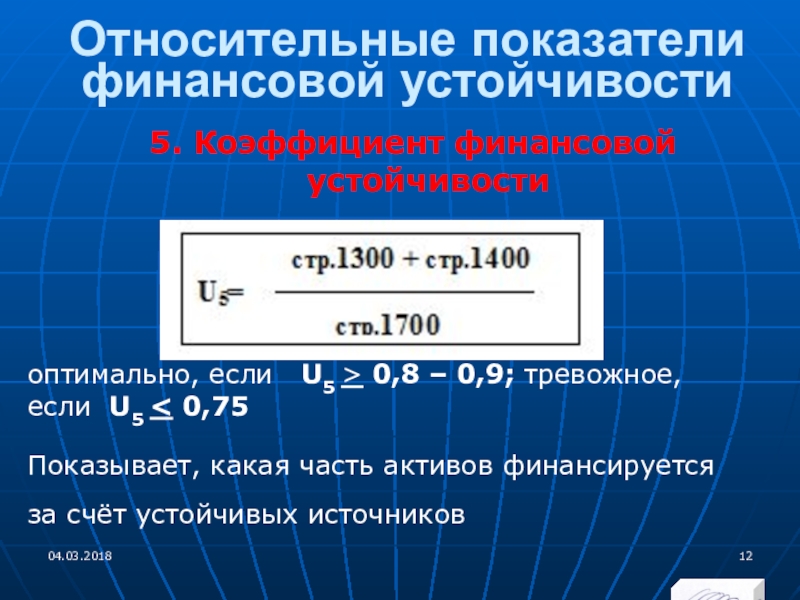

Слайд 12

Относительные показатели финансовой устойчивости

5. Коэффициент финансовой устойчивости

оптимально, если

U5 > 0,8 – 0,9; тревожное, если U5 < 0,75

Показывает, какая часть активов финансируется за счёт устойчивых источников

Показывает, какая часть активов финансируется за счёт устойчивых источников

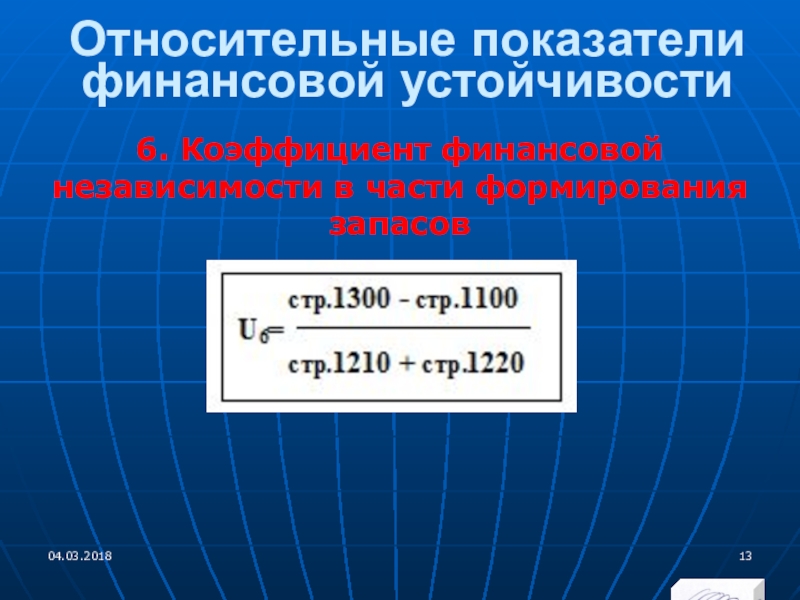

Слайд 13

Относительные показатели финансовой устойчивости

6. Коэффициент финансовой независимости в части

формирования запасов

Слайд 14Уровень общей финансовой независимости характеризуется коэффициентом U3, т.е. определяется удельным весом

собственного капитала организации в общей его величине. U3 отражает степень независимости организации от заёмных источников.

Слайд 15В большинстве стран принято считать фирму с удельным весом собственного капитала

в общей его величине в размере 50% (критическая точка) и более –

ФИНАНСОВО УСТОЙЧИВОЙ.

ФИНАНСОВО УСТОЙЧИВОЙ.

Слайд 16

2. Анализ ликвидности баланса. Критерии оценки ликвидности баланса

Задача анализа ликвидности

баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по своим обязательствам.

Слайд 17Ликвидность баланса

определяется как степень покрытия обязательств организации ее активами, срок

превращения которых в деньги соответствует сроку погашения обязательств.

Слайд 18От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина,

обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Слайд 19Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по

степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированным по срокам их погашения и расположенным в порядке возрастания сроков.

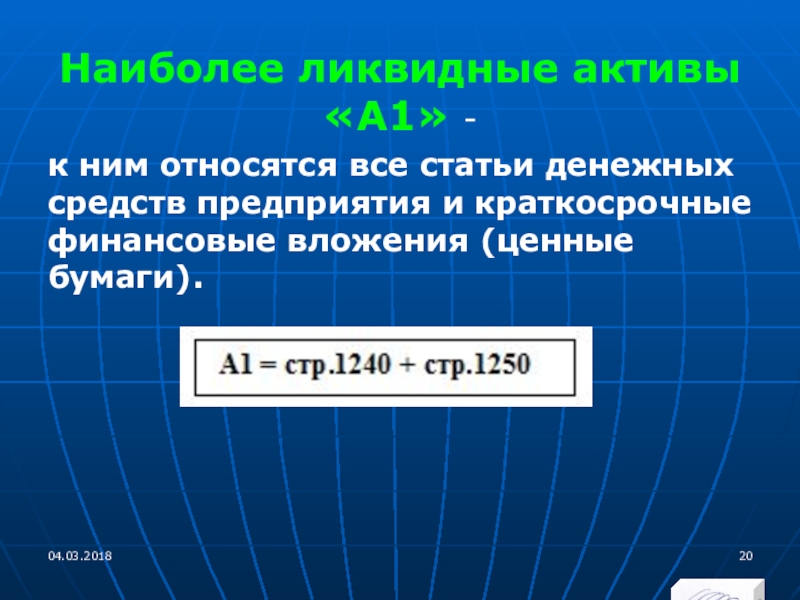

Слайд 20Наиболее ликвидные активы «А1» -

к ним относятся все статьи денежных

средств предприятия и краткосрочные финансовые вложения (ценные бумаги).

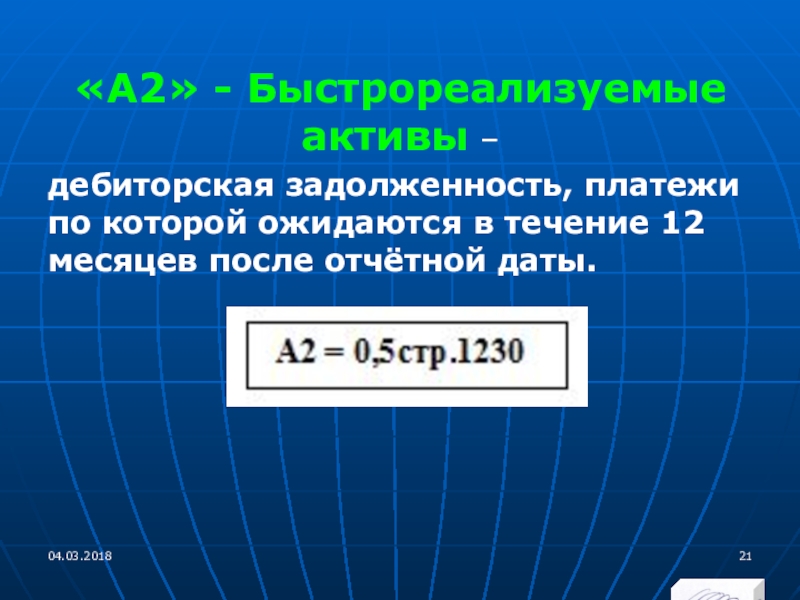

Слайд 21«А2» - Быстрореализуемые активы –

дебиторская задолженность, платежи по которой ожидаются

в течение 12 месяцев после отчётной даты.

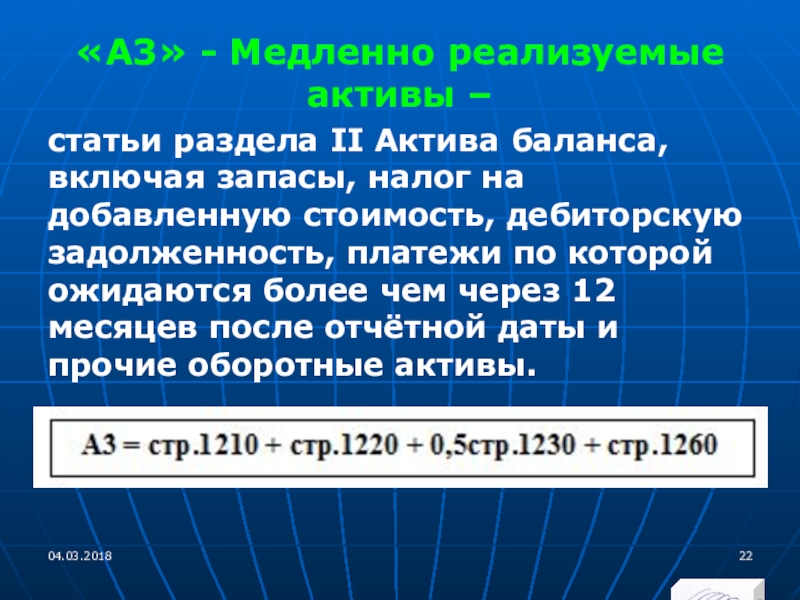

Слайд 22«А3» - Медленно реализуемые активы –

статьи раздела II Актива баланса,

включая запасы, налог на добавленную стоимость, дебиторскую задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчётной даты и прочие оборотные активы.

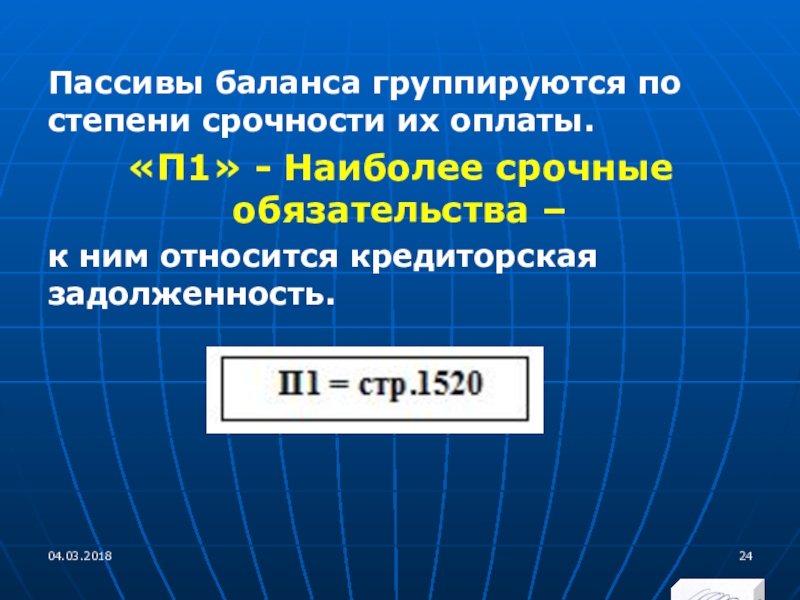

Слайд 24Пассивы баланса группируются по степени срочности их оплаты.

«П1» - Наиболее срочные

обязательства –

к ним относится кредиторская задолженность.

к ним относится кредиторская задолженность.

Слайд 25«П2» - Краткосрочные пассивы –

это краткосрочные заёмные средства и прочие

краткосрочные пассивы

Слайд 26«П3» - Долгосрочные пассивы –

статьи баланса, относящиеся к IV и

V разделам, т.е. долгосрочные кредиты и заёмные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

Слайд 28Баланс считается абсолютно ликвидным,

если имеют место следующие соотношения:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

А2 > П2

А3 > П3

А4 < П4

Соотношение А1 и П1 отражает текущие платежи и поступления;

А2 и П2 – тенденция увеличения или уменьшения текущей ликвидности в перспективе

А3, А4 и П3,П4 – отдалённая перспектива.

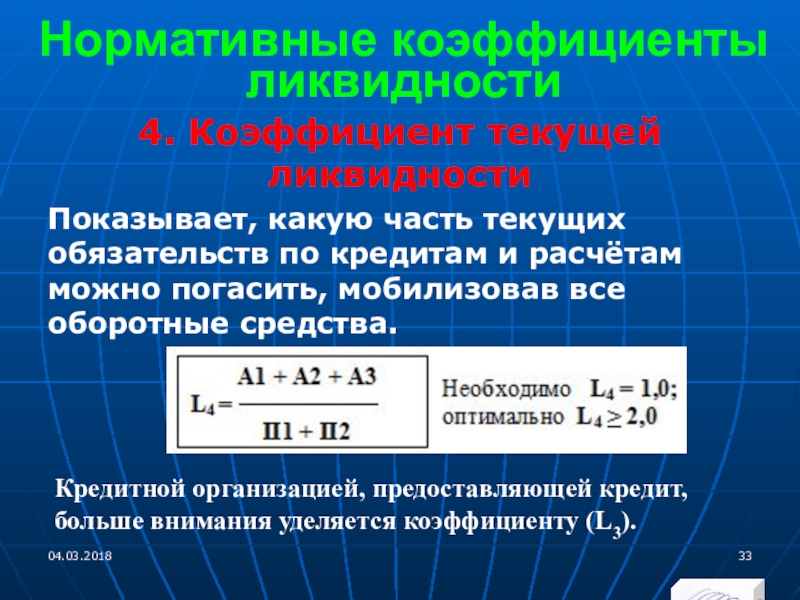

Слайд 31

Нормативные коэффициенты ликвидности

2. Коэффициент абсолютной ликвидности

Показывает, какую часть краткосрочной задолженности

организация может погасить в ближайшее время за счёт денежных средств

Слайд 32

Нормативные коэффициенты ликвидности

3. Коэффициент быстрой ликвидности

Показывает, какая часть краткосрочных обязательств

организации может быть немедленно погашена за счёт средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчётам.

Слайд 33

Нормативные коэффициенты ликвидности

4. Коэффициент текущей ликвидности

Показывает, какую часть текущих обязательств

по кредитам и расчётам можно погасить, мобилизовав все оборотные средства.

Кредитной организацией, предоставляющей кредит, больше внимания уделяется коэффициенту (L3).