доступе сети «Интернет»

- Главная

- Разное

- Образование

- Спорт

- Естествознание

- Природоведение

- Религиоведение

- Французский язык

- Черчение

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, фоны, картинки для презентаций

- Экология

- Экономика

Презентация, доклад по Страхованию на тему Договор страхования и специальное страховое законодательство

Содержание

- 1. Презентация по Страхованию на тему Договор страхования и специальное страховое законодательство

- 2. План:1. Гражданско-правовой договор-основа системы отношений в страховании.2. Специальное страховое законодательство, как регулятор специфических страховых отношений.

- 3. 1. Гражданско-правовой договор-основа системы отношений в страховании. Договор

- 4. Договор страхования является двусторонним. Сторонами этого договора

- 5. Заключение договора страхования производится путем составления одного

- 6. Факт заключения договора страхования должен удостоверяться передаваемым

- 7. Замена страхователя в договоре страхования производится по

- 8. 3. Если в период действия договора страхования

- 9. Существенные условия договора страхования: В договоре

- 10. Существенные условия договора страхования: В договоре личного

- 11. Договор страхования является срочным.Срок договора страхования начинает

- 12. Договор страхования может быть признан недействительным судом

- 13. Объекты, субъекты, предмет договора страхованияОбъекты договора страхования

- 14. 2.Специальное страховое законодательство, как регулятор специфических страховых

- 15. Морское страхование направлено на возмещение ущерба причиненного

- 16. обязательное социальное страхованиеОбязательное социальное страхование - часть

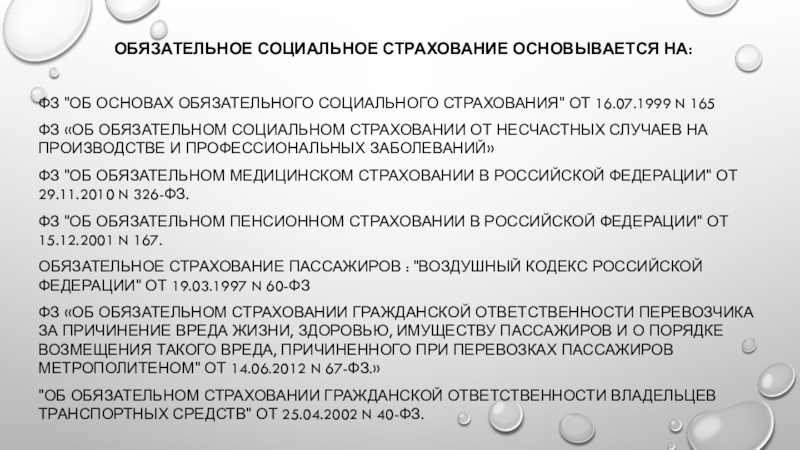

- 17. Обязательное социальное страхование основывается на:Фз "Об основах

- 18. Сельскохозяйственное страхованиеФз "О государственной поддержке в сфере

- 19. Международное страхование Страхование внешнеэкономических рисков связано с

- 20. группы международного страхования: 1) Прямые международные договорные

- 21. сферы международного страхования 1) Транспортное страхование.Морское страхование

- 22. Коллективное страхованиезащита группы лиц от наступления страхового

- 23. Инвестиционное страхование Инвестиционное страхование жизни (ИСЖ) представляет собой

- 24. Страхование ответственности застройщиков — это обязанность застройщика

- 25. Страхование политических рисковзащита имущественных интересов субъектов инвестиционной

- 26. Спасибо за внимание!)

План:1. Гражданско-правовой договор-основа системы отношений в страховании.2. Специальное страховое законодательство, как регулятор специфических страховых отношений.

Слайд 1Договор страхования, Специальное страховое законодательство

Выполнено на основе материалов, размещенных в свободном

Слайд 2План:

1. Гражданско-правовой договор-основа системы отношений в страховании.

2. Специальное страховое законодательство, как регулятор специфических

страховых отношений.

Слайд 31. Гражданско-правовой договор-основа системы отношений в страховании.

Договор страхования — это соглашение между

страхователем и страховщиком, в соответствии с условиями которого страховщик обязуется компенсировать ущерб в той или иной форме либо выплатить страхователю или выгодоприобретателю определенную денежную сумму при наступлении предусмотренного договором страхового случая.

Слайд 4Договор страхования является двусторонним. Сторонами этого договора являются страховщик и страхователь,

могут быть указаны и другие лица, но их наличие не влияет на двусторонний характер договора страхования.

Договор страхования является возмездным. Страхователь, уплачивая страховой платеж, осуществляет оплату предоставленной страховщиком страховой услуги, которая заключается в том, что страховщик берет на себя риск наступления определенного события

обязательная письменная форма договора страхования. Несоблюдение данного условия влечет полную недействительность.

Договор страхования является возмездным. Страхователь, уплачивая страховой платеж, осуществляет оплату предоставленной страховщиком страховой услуги, которая заключается в том, что страховщик берет на себя риск наступления определенного события

обязательная письменная форма договора страхования. Несоблюдение данного условия влечет полную недействительность.

Слайд 5 Заключение договора страхования производится путем составления одного документа, либо вручение страхователю

страхового полиса (сертификата, квитанции, свидетельства) на условиях страховщика по письменному или устному заявлению страхователя. Договор считается заключенным с момента принятия страхователем вышеуказанных документов или подписания договора страхования.

Слайд 6Факт заключения договора страхования должен удостоверяться передаваемым страховщиком страхователю страховым свидетельством

(полисом, сертификатом) с приложением правил страхования.

Слайд 7Замена страхователя в договоре страхования производится по следующим правилам:

1. В случае смерти

страхователя, заключившего договор страхования имущества, права и обязанности страхователя переходят к лицу, принявшему это имущество в порядке наследования.

2. В случае смерти страхователя, заключившего договор личного страхования в пользу третьего лица, права и обязанности, определяемые этим договором, переходят к третьему лицу с его согласия. При невозможности выполнения этим лицом обязанностей по договору страхования его права и обязанности могут перейти к лицам, осуществляющим обязанности по охране прав и законных интересов застрахованного лица.

2. В случае смерти страхователя, заключившего договор личного страхования в пользу третьего лица, права и обязанности, определяемые этим договором, переходят к третьему лицу с его согласия. При невозможности выполнения этим лицом обязанностей по договору страхования его права и обязанности могут перейти к лицам, осуществляющим обязанности по охране прав и законных интересов застрахованного лица.

Слайд 83. Если в период действия договора страхования страхователь судом признан недееспособным

либо ограничен в дееспособности, права и обязанности такого страхователя осуществляют его опекун или попечитель. При этом страхование ответственности заканчивается с момента прекращения или ограничения дееспособности страхователя.

4. При реорганизации страхователя, являющегося юридическим лицом, в период действия договора страхования его права и обязанности по этому договору переходят с согласия страховщика к соответствующему правопреемнику

4. При реорганизации страхователя, являющегося юридическим лицом, в период действия договора страхования его права и обязанности по этому договору переходят с согласия страховщика к соответствующему правопреемнику

Слайд 9Существенные условия договора страхования:

В договоре имущественного страхования:

О предмете договора, а

именно какое имущество или какой имущественный интерес, является объектом страхования;

Наступление, какого события будет считаться страховым случаем;

Размер страховой суммы и порядок её уплаты;

Срок действия договора.

Наступление, какого события будет считаться страховым случаем;

Размер страховой суммы и порядок её уплаты;

Срок действия договора.

Слайд 10Существенные условия договора страхования:

В договоре личного страхования:

Наличие застрахованного лица;

Наступление, какого события

будет считаться страховым случаем;

Размер страховой суммы и порядок её уплаты;

Срок действия договора.

Размер страховой суммы и порядок её уплаты;

Срок действия договора.

Слайд 11 Договор страхования является срочным.

Срок договора страхования начинает течь с момента уплаты

страхователем страховой премии (её части) или с даты определенной в договоре. Действует договор страхования до истечения срока действия, на который он был заключен, если он не был досрочно расторгнут.

Расторгнуть договор страхования досрочно можно в случаях:

1. Если после заключения договора страхования до окончания срока его действия, возможность наступления страхового случая отпала. По причине гибели имущества, которое было застраховано или прекращение деятельности в связи, с занятием которой было произведено страхование. (возвращается часть страховой премии)

2. отказ страхователя от договора страхования в любое время, до окончания срока его действия. (страховая премия не возвращается)

Расторгнуть договор страхования досрочно можно в случаях:

1. Если после заключения договора страхования до окончания срока его действия, возможность наступления страхового случая отпала. По причине гибели имущества, которое было застраховано или прекращение деятельности в связи, с занятием которой было произведено страхование. (возвращается часть страховой премии)

2. отказ страхователя от договора страхования в любое время, до окончания срока его действия. (страховая премия не возвращается)

Слайд 12Договор страхования может быть признан недействительным судом

в следующих случаях:

если он заключен

после страхового случая;

если объектом страхования является имущество, подлежащее конфискации на основании вступившего в законную силу соответствующего решения суда.

если объектом страхования является имущество, подлежащее конфискации на основании вступившего в законную силу соответствующего решения суда.

Слайд 13Объекты, субъекты, предмет договора страхования

Объекты договора страхования - это имущественные интересы

Субъекты

договора страхования: Страховщик, страхователь, выгодоприобретатель, застрахованное лицо.

Предмет договора страхования - это услуга, которую оказывает страховая компания Страхователю, страховой риск, который она на себя берет и обязательство по выплате страхового возмещения в случае наступления страхового случая.

Предмет договора страхования - это услуга, которую оказывает страховая компания Страхователю, страховой риск, который она на себя берет и обязательство по выплате страхового возмещения в случае наступления страхового случая.

Слайд 142.Специальное страховое законодательство, как регулятор специфических страховых отношений.

Все обязательные и часть

добровольных видов страхования регулируются отдельными федеральными законами

Слайд 15Морское страхование

направлено на возмещение ущерба причиненного судам морского и речного

флота и (или) перевозимому грузу.

По договору морского страхования страховщик обязуется за обусловленную плату (страховую премию) при наступлении предусмотренных договором морского страхования опасностей или случайностей, которым подвергается объект страхования (страхового случая), возместить страхователю или иному лицу, в пользу которого заключен такой договор (выгодоприобретателю), понесенные убытки.

Правовую основу морского страхования составляет:

договор морского страхования

правила клубов взаимного страхования судовладельцев.

Кодекс торгового мореплавания Российской Федерации от 30 апреля 1999

По договору морского страхования страховщик обязуется за обусловленную плату (страховую премию) при наступлении предусмотренных договором морского страхования опасностей или случайностей, которым подвергается объект страхования (страхового случая), возместить страхователю или иному лицу, в пользу которого заключен такой договор (выгодоприобретателю), понесенные убытки.

Правовую основу морского страхования составляет:

договор морского страхования

правила клубов взаимного страхования судовладельцев.

Кодекс торгового мореплавания Российской Федерации от 30 апреля 1999

Слайд 16обязательное социальное страхование

Обязательное социальное страхование - часть государственной системы социальной защиты

населения по страхованию работающих граждан от возможного изменения материального и (или) социального положения, в том числе по независящим от них обстоятельствам.

виды:

•обязательное социальное;

•обязательное медицинское;

•обязательное пенсионное;

•страхование пассажиров;

•страхование автогражданской ответственности.

виды:

•обязательное социальное;

•обязательное медицинское;

•обязательное пенсионное;

•страхование пассажиров;

•страхование автогражданской ответственности.

Слайд 17Обязательное социальное страхование основывается на:

Фз "Об основах обязательного социального страхования" от

16.07.1999 N 165

Фз «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

ФЗ "Об обязательном медицинском страховании в Российской Федерации" от 29.11.2010 N 326-ФЗ.

ФЗ "Об обязательном пенсионном страховании в Российской Федерации" от 15.12.2001 N 167.

Обязательное страхование пассажиров : "Воздушный кодекс Российской Федерации" от 19.03.1997 N 60-ФЗ

ФЗ «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном" от 14.06.2012 N 67-ФЗ.»

"Об обязательном страховании гражданской ответственности владельцев транспортных средств" от 25.04.2002 N 40-ФЗ.

Фз «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

ФЗ "Об обязательном медицинском страховании в Российской Федерации" от 29.11.2010 N 326-ФЗ.

ФЗ "Об обязательном пенсионном страховании в Российской Федерации" от 15.12.2001 N 167.

Обязательное страхование пассажиров : "Воздушный кодекс Российской Федерации" от 19.03.1997 N 60-ФЗ

ФЗ «Об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда, причиненного при перевозках пассажиров метрополитеном" от 14.06.2012 N 67-ФЗ.»

"Об обязательном страховании гражданской ответственности владельцев транспортных средств" от 25.04.2002 N 40-ФЗ.

Слайд 18Сельскохозяйственное страхование

Фз "О государственной поддержке в сфере сельскохозяйственного страхования и о

внесении изменений в Федеральный закон О развитии сельского хозяйства" от 25.07.2011 N 260-ФЗ

Осуществляется страхование:

сельскохозяйственных культур;

многолетних насаждений;

страхование поголовья животных;

страхование зданий;

сооружений, машин, инвентаря и оборудование сельскохозяйственных предприятий и фермерских хозяйств.

Осуществляется страхование:

сельскохозяйственных культур;

многолетних насаждений;

страхование поголовья животных;

страхование зданий;

сооружений, машин, инвентаря и оборудование сельскохозяйственных предприятий и фермерских хозяйств.

Слайд 19Международное страхование

Страхование внешнеэкономических рисков связано с решением проблем защиты валютных

интересов нашей страны, которые охватывают экспортно-импортные операции, отечественные имущественные интересы за границей, туризм и автотуризм, имущественные интересы иностранных физических и юридических лиц в нашей стране, деятельность совместных предприятий.

Слайд 20группы международного страхования:

1) Прямые международные договорные операции. В этом случае держатель

полиса из одного государства оформляет страховой договор со страховой компанией из другой страны.

2) Прямые страхования предполагают заключение страховых договоров непосредственно за рубежом. при отсутствии национального рынка страхования или при явных финансовых преимуществах

3) Посреднические страхования включают оформление договоров дочерними предприятиями страховых компаний, которые являются самостоятельными юрлицами за рубежом.

4) Перестрахование.

2) Прямые страхования предполагают заключение страховых договоров непосредственно за рубежом. при отсутствии национального рынка страхования или при явных финансовых преимуществах

3) Посреднические страхования включают оформление договоров дочерними предприятиями страховых компаний, которые являются самостоятельными юрлицами за рубежом.

4) Перестрахование.

Слайд 21сферы международного страхования

1) Транспортное страхование.

Морское страхование – включает соглашения по страхованию

груза, фрахта, кораблей, а также ответственности владельцев судов перед третьими лицами.

Автотранспортное страхование. Страхование гражданской ответственности владельцев автотранспортных средств по «Зеленой карте», которое представляет собой договор страховых операторов нескольких государств о взаимопомощи по возмещению убытков.

2) Страхование финансово-кредитной сферы

Страхование экспортных кредитов — защита финансовых учреждений от возможных потерь в связи с финансированием экспортных кредитов

Автотранспортное страхование. Страхование гражданской ответственности владельцев автотранспортных средств по «Зеленой карте», которое представляет собой договор страховых операторов нескольких государств о взаимопомощи по возмещению убытков.

2) Страхование финансово-кредитной сферы

Страхование экспортных кредитов — защита финансовых учреждений от возможных потерь в связи с финансированием экспортных кредитов

Слайд 22Коллективное страхование

защита группы лиц от наступления страхового случая. Пакетный контракт рассматривает

всю группу застрахованных людей, как единое целое, а не по отдельности.

Финансовые организации заключают такие договора с заемщиками с целью обезопасить себя от следующих рисков:

утраты здоровья и наступления временной нетрудоспособности;

потери источников дополнительного дохода;

мошеннических манипуляций или других действий, причиняющих вред, со стороны посторонних лиц.

Финансовые организации заключают такие договора с заемщиками с целью обезопасить себя от следующих рисков:

утраты здоровья и наступления временной нетрудоспособности;

потери источников дополнительного дохода;

мошеннических манипуляций или других действий, причиняющих вред, со стороны посторонних лиц.

Слайд 23Инвестиционное страхование

Инвестиционное страхование жизни (ИСЖ) представляет собой комбинацию классического рискового страхования

(риски смерти, дожития, несчастные случаи) и инвестиционного продукта, позволяющего получить дополнительный негарантированный доход, зависящий от динамики выбранного клиентом базового актива. (то есть позволяет инвестировать денежные средства в фондовый рынок без риска потери вложений.)

ФЗ"Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" от 25 февраля 1999 г. N 39;

ФЗ"Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" от 25 февраля 1999 г. N 39;

Слайд 24Страхование ответственности застройщиков

— это обязанность застройщика страховать риски при привлечении

средств граждан на условиях долевого участия при ненадлежащем исполнении обязательств по передаче жилого помещения по договору участия в долевом строительстве

ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» требует от строительной компании гарантию того, что дольщик не потеряет свои деньги, вложившись в строительство.

Такой гарантией могут служить:

1.Поручительство банка;

2. государственный компенсационный фонд

3.Отчисления в Компенсационный фонд долевого строительства

4.Расчеты с Застройщиком через счета эскроу

ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» требует от строительной компании гарантию того, что дольщик не потеряет свои деньги, вложившись в строительство.

Такой гарантией могут служить:

1.Поручительство банка;

2. государственный компенсационный фонд

3.Отчисления в Компенсационный фонд долевого строительства

4.Расчеты с Застройщиком через счета эскроу

Слайд 25Страхование политических рисков

защита имущественных интересов субъектов инвестиционной деятельности от рисков обесценивания,

утраты, уничтожения капиталовложений.

Политические риски можно разделить на четыре группы:

риск национализации без адекватной компенсации:

риск трансферта, связанный с возможными ограничениями на конвертирование какой-либо валюты;

риск разрыва контракта из-за действий властей страны, в которой находится компания-контрагент;

риск военных действий и гражданских беспорядков, в результате которых предпринимательские фирмы могут понести большие убытки и даже обанкротиться.

Политические риски можно разделить на четыре группы:

риск национализации без адекватной компенсации:

риск трансферта, связанный с возможными ограничениями на конвертирование какой-либо валюты;

риск разрыва контракта из-за действий властей страны, в которой находится компания-контрагент;

риск военных действий и гражданских беспорядков, в результате которых предпринимательские фирмы могут понести большие убытки и даже обанкротиться.