- Главная

- Разное

- Образование

- Спорт

- Естествознание

- Природоведение

- Религиоведение

- Французский язык

- Черчение

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, фоны, картинки для презентаций

- Экология

- Экономика

Презентация, доклад по налогам на тему НДС

Содержание

- 1. Презентация по налогам на тему НДС

- 2. 1. Плательщики и объект налога

- 3. Налогоплательщиками признаются (ст.143 НК РФ):организации;индивидуальные предприниматели;лица, перемещающие товары через таможенную границу РФ.

- 4. Объектом налогообложения признаются следующие операции:Реализация товаров (работ,

- 5. 2. Налогооблагаемая база и особенности ее определения.

- 6. При реализации товаров (работ, услуг) налоговой базой

- 7. При выполнении строительно-монтажных работ для собственного потребления

- 8. При ввозе товаров на территорию Российской Федерации

- 9. При передаче товаров (выполнении работ, оказании услуг)

- 10. 3. Налоговый период.

- 11. Налоговый период:квартал

- 12. 4. Налоговые льготы.

- 13. Группы освобождений:Социальные – их значение состоит в

- 14. 2. Экономические – применяются для стимулирования развития

- 15. 3. Прочие – входят такие льготы, как

- 16. Не подлежат налогообложению следующие операции:реализация медицинских товаров

- 17. Вычетам подлежат суммы налога :Предъявленные налогоплательщику и

- 18. Уплаченные налоговыми агентами.Уплаченные по расходам на командировки

- 19. 5. Налоговые ставки

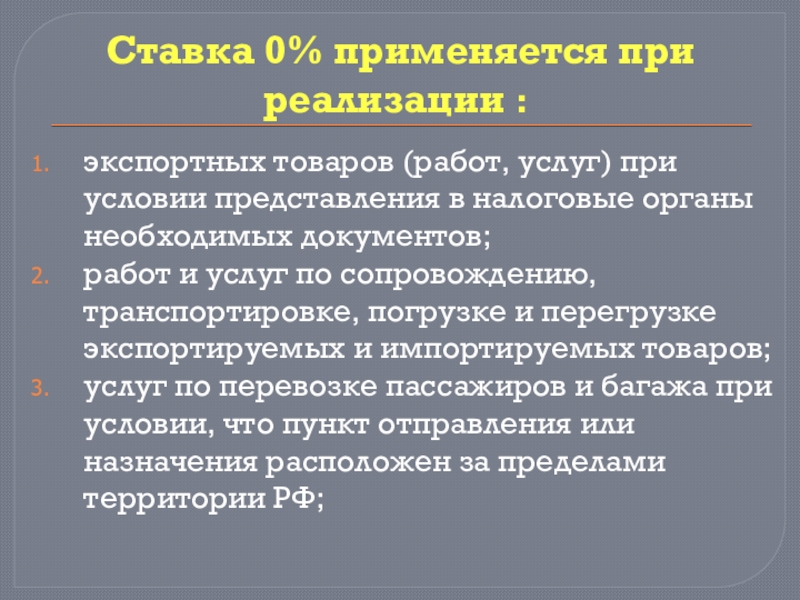

- 20. Ставка 0% применяется при реализации :экспортных

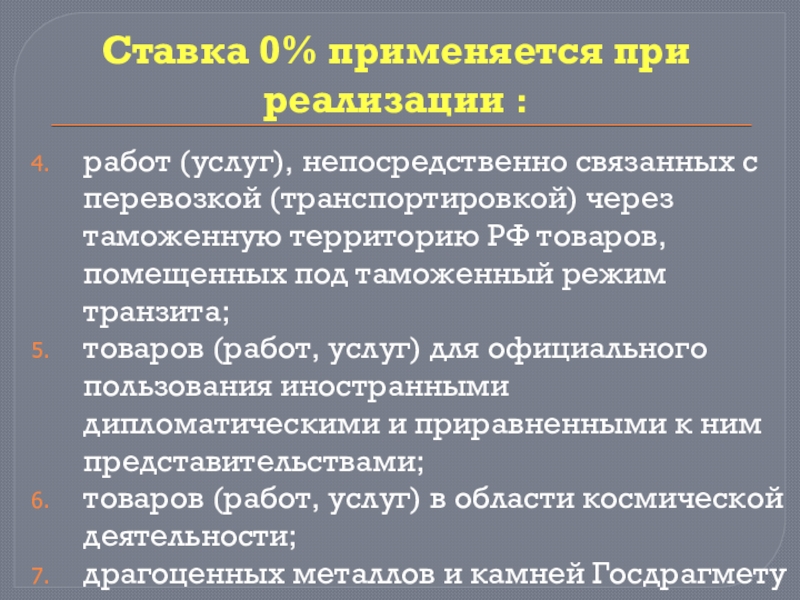

- 21. Ставка 0% применяется при реализации :работ (услуг),

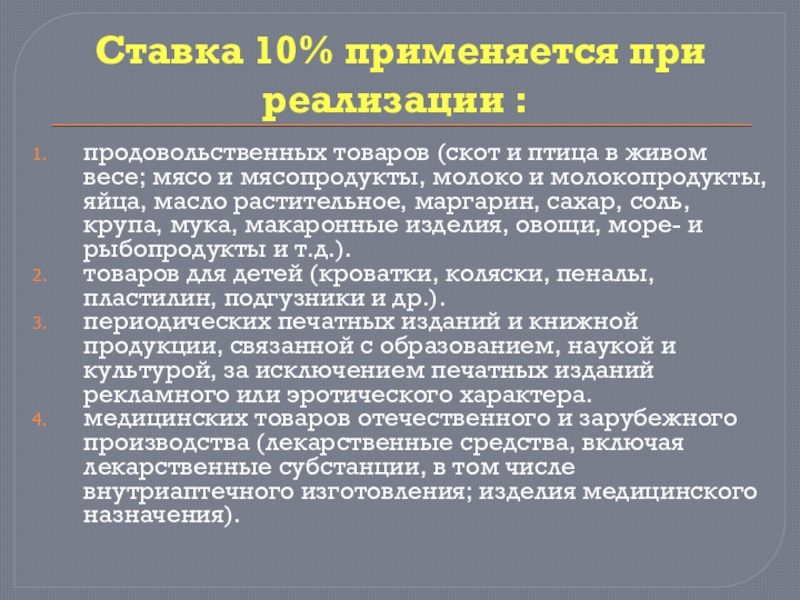

- 22. Ставка 10% применяется при реализации :продовольственных

- 23. Ставка 18% применяется:во всех остальных случаях

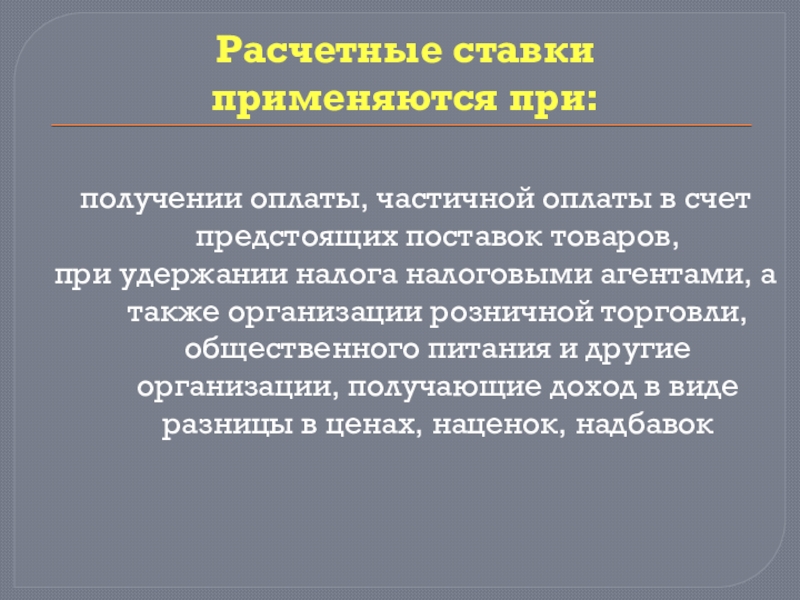

- 24. Расчетные ставки применяются при:получении оплаты, частичной

- 25. 6. Сроки и порядок уплаты налога

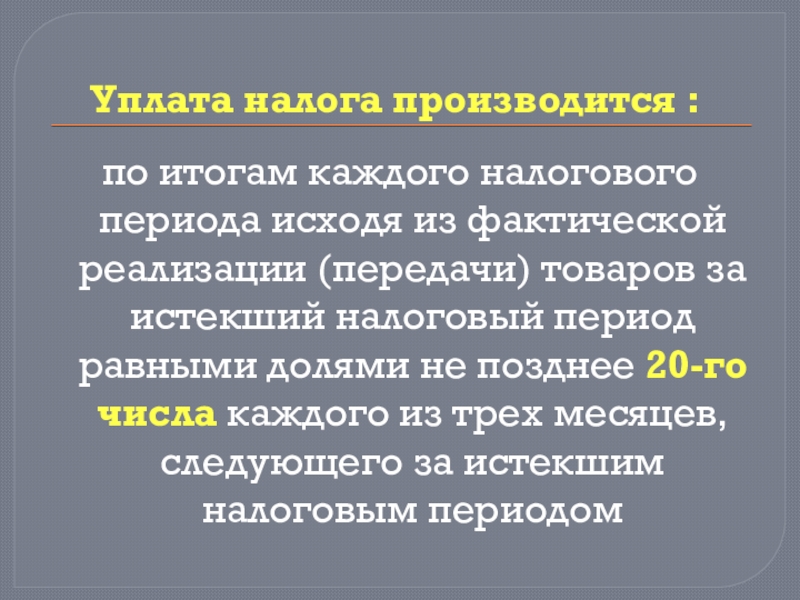

- 26. Уплата налога производится :по итогам каждого налогового

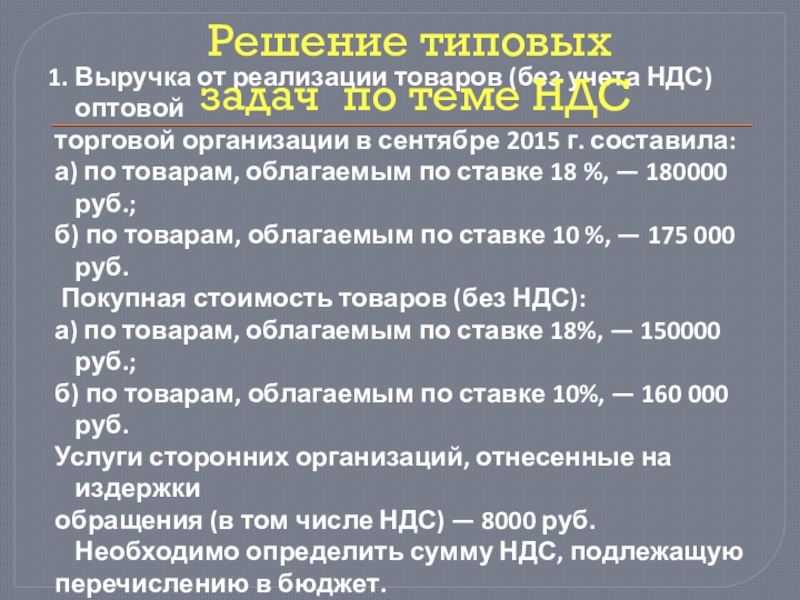

- 27. Выручка от реализации товаров (без учета НДС)

- 28. ООО «Бланки» заключило с департаментом государственного и

- 29. 3. Организация производит мебель и является плательщиком

Слайд 1

Налог на добавленную стоимость (Глава 21 НК РФ)

Плательщики и объект налога.

Налогооблагаемая

Налоговый период.

Налоговые льготы.

Налоговые ставки.

Сроки и порядок уплаты налога.

Слайд 3Налогоплательщиками признаются (ст.143 НК РФ):

организации;

индивидуальные предприниматели;

лица, перемещающие товары через таможенную границу

Слайд 4Объектом налогообложения признаются следующие операции:

Реализация товаров (работ, услуг) и передача имущественных

Передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд.

Выполнение строительно-монтажных работ для собственного потребления.

Ввоз товаров на территорию РФ.

Слайд 6При реализации товаров (работ, услуг) налоговой базой признается:

выручка от реализации товаров

Слайд 7При выполнении строительно-монтажных работ для собственного потребления налоговая база определяется

как стоимость

Слайд 8При ввозе товаров на территорию Российской Федерации налоговая база

включает таможенную стоимость

Слайд 9При передаче товаров (выполнении работ, оказании услуг) для собственных нужд, расходы

налоговая база определяется по ценам реализации идентичных или однородных товаров (работ, услуг), действующих в предыдущем налоговом периоде, а при их отсутствии - исходя из рыночных цен без учета налога, но с включением акцизов.

Слайд 13Группы освобождений:

Социальные – их значение состоит в том, что они призваны

Слайд 142. Экономические – применяются для стимулирования развития отдельных отраслей и экономических

освобождение от уплаты НДС работ по производству кинопродукции, по обслуживанию морских судов и судов внутреннего плавания, услуг, оказываемых в аэропортах и воздушном пространстве по обслуживанию воздушных судов.

Группы освобождений:

Слайд 153. Прочие – входят такие льготы, как освобождение от НДС различных

Группы освобождений:

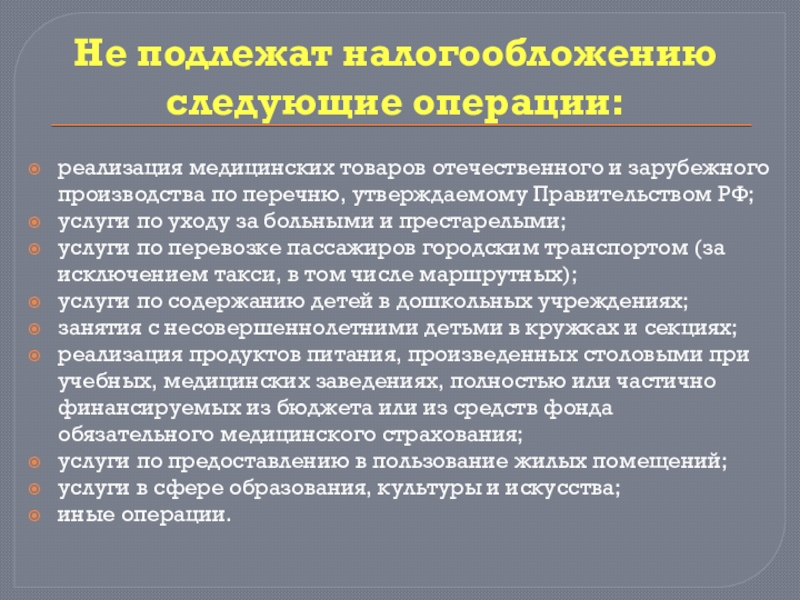

Слайд 16Не подлежат налогообложению следующие операции:

реализация медицинских товаров отечественного и зарубежного производства

услуги по уходу за больными и престарелыми;

услуги по перевозке пассажиров городским транспортом (за исключением такси, в том числе маршрутных);

услуги по содержанию детей в дошкольных учреждениях;

занятия с несовершеннолетними детьми в кружках и секциях;

реализация продуктов питания, произведенных столовыми при учебных, медицинских заведениях, полностью или частично финансируемых из бюджета или из средств фонда обязательного медицинского страхования;

услуги по предоставлению в пользование жилых помещений;

услуги в сфере образования, культуры и искусства;

иные операции.

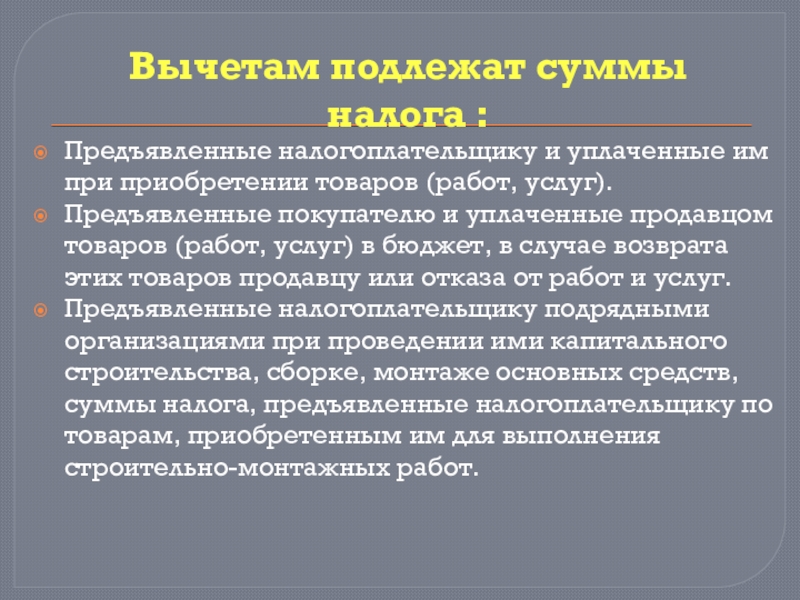

Слайд 17Вычетам подлежат суммы налога :

Предъявленные налогоплательщику и уплаченные им при приобретении

Предъявленные покупателю и уплаченные продавцом товаров (работ, услуг) в бюджет, в случае возврата этих товаров продавцу или отказа от работ и услуг.

Предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства, сборке, монтаже основных средств, суммы налога, предъявленные налогоплательщику по товарам, приобретенным им для выполнения строительно-монтажных работ.

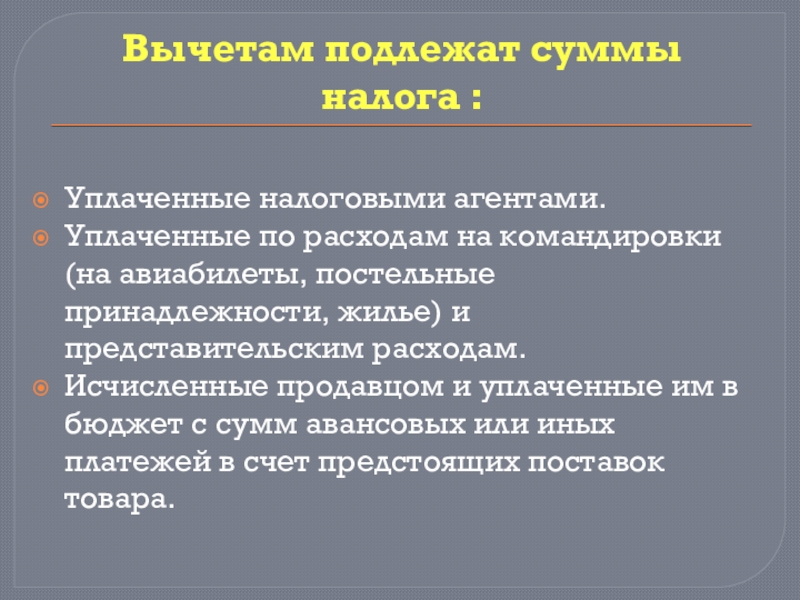

Слайд 18Уплаченные налоговыми агентами.

Уплаченные по расходам на командировки (на авиабилеты, постельные принадлежности,

Исчисленные продавцом и уплаченные им в бюджет с сумм авансовых или иных платежей в счет предстоящих поставок товара.

Вычетам подлежат суммы налога :

Слайд 20 Ставка 0% применяется при реализации :

экспортных товаров (работ, услуг) при

работ и услуг по сопровождению, транспортировке, погрузке и перегрузке экспортируемых и импортируемых товаров;

услуг по перевозке пассажиров и багажа при условии, что пункт отправления или назначения расположен за пределами территории РФ;

Слайд 21Ставка 0% применяется при реализации :

работ (услуг), непосредственно связанных с перевозкой

товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами;

товаров (работ, услуг) в области космической деятельности;

драгоценных металлов и камней Госдрагмету

Слайд 22 Ставка 10% применяется при реализации :

продовольственных товаров (скот и птица

товаров для детей (кроватки, коляски, пеналы, пластилин, подгузники и др.).

периодических печатных изданий и книжной продукции, связанной с образованием, наукой и культурой, за исключением печатных изданий рекламного или эротического характера.

медицинских товаров отечественного и зарубежного производства (лекарственные средства, включая лекарственные субстанции, в том числе внутриаптечного изготовления; изделия медицинского назначения).

Слайд 24Расчетные ставки

применяются при:

получении оплаты, частичной оплаты в счет предстоящих поставок

при удержании налога налоговыми агентами, а также организации розничной торговли, общественного питания и другие организации, получающие доход в виде разницы в ценах, наценок, надбавок

Слайд 26Уплата налога производится :

по итогам каждого налогового периода исходя из фактической

Слайд 27Выручка от реализации товаров (без учета НДС) оптовой

торговой организации в

а) по товарам, облагаемым по ставке 18 %, — 180000 руб.;

б) по товарам, облагаемым по ставке 10 %, — 175 000 руб.

Покупная стоимость товаров (без НДС):

а) по товарам, облагаемым по ставке 18%, — 150000 руб.;

б) по товарам, облагаемым по ставке 10%, — 160 000 руб.

Услуги сторонних организаций, отнесенные на издержки

обращения (в том числе НДС) — 8000 руб. Необходимо определить сумму НДС, подлежащую

перечислению в бюджет.

.

Решение типовых

задач по теме НДС

Слайд 28ООО «Бланки» заключило с департаментом государственного и муниципального имущества г. Москвы

По условиям договора ежемесячная сумма арендной платы составляет 8 000 руб. с учетом НДС.

В декабре предшествующего аренде года организация заплатила аренду целиком за весь следующий год. Необходимо определить сумму НДС за декабрь и сумму арендной платы, которую необходимо перечислить департаменту.

Слайд 293. Организация производит мебель и является плательщиком НДС. В отчетном периоде

Кроме реализации продукции оптовому покупателю, завод 10 шкафов передал подшефной школе, 30 шкафов было передано по себестоимости в качестве натуральной оплаты труда сотрудникам. Необходимо определить сумму НДС, подлежащую уплате в бюджет