- Главная

- Разное

- Образование

- Спорт

- Естествознание

- Природоведение

- Религиоведение

- Французский язык

- Черчение

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, фоны, картинки для презентаций

- Экология

- Экономика

Презентация, доклад по МДК.01.01. Организация безналичных расчетов в банке по теме Организация и формы международных расчетов

Содержание

- 1. Презентация по МДК.01.01. Организация безналичных расчетов в банке по теме Организация и формы международных расчетов

- 2. Осуществление банковских операций Осуществление банковских операций и выдача

- 3. Где же учитываются выданные лицензии на осуществление

- 4. Публикация реестра выданных кредитным организациям лицензий Реестр выданных

- 5. Для того, чтобы Банк стал уполномоченным, ему

- 6. Универсальные и базовые лицензии С 2018 года российские

- 7. В чём же различия между универсальными и

- 8. Организации-резиденты имеют право приобретать безналичную иностранную валюту

- 9. Осуществление сделок купли-продажиПокупка иностранной валюты производится через

- 10. Цели использования иностранной валютыПриобретённая иностранная валюта должна использоваться исключительно на те цели, для которых она покупалась.

- 11. Конверсионные операции – это.. сделки участников валютного рынка

- 12. Виды конверсионных операций:

- 13. Конверсионные операции можно разделить на две категории,

- 14. Виды конверсионных операций:Форварды (forwards) или как их еще

- 15. Срочная сделка – это.. Сделка, исполнение которой осуществляется сторонами не ранее третьего рабочего дня после её заключения.

- 16. Слайд 16

- 17. Преимущества конверсионных сделок:Возможность заключения сделок по индивидуально

- 18. Риски конверсионных сделок: Конверсионные банковские операции не осуществляют

- 19. Основные различия фьючерсов и форвардов: 1. Цель сделки.

- 20. 2. Объем поставляемого актива. При форвардной сделке

- 21. 5. Сроки поставок. В форвардном контракте стороны

- 22. 8. Начальные расходы. Форвард, как правило, не

- 23. Переоценка средств на счетах в иностранных валютахПорядок

- 24. Осуществление международных расчётов Международные расчеты — это система

- 25. Порядок международных расчетов. С одной стороны, он

- 26. Международные расчеты проводятся главным образом через прямые

- 27. Основные формы международных расчётов

- 28. Итак, основные формы международных расчётов:Инкассо. Это банковская

- 29. Технология SWIFT. Её достоинства и недостатки. SWIFT -

- 30. Достоинства SWIFT:Экономичность. Открытый стандарт, обеспечивающий возможности низких

- 31. Недостатки SWIFT:Главным недостатком SWIFT с точки зрения

- 32. Спасибо за внимание!

Слайд 1Организация и формы международных расчётов

Работу выполнила:

Студентка гр. СБД-16

Иванникова Екатерина

Слайд 2Осуществление банковских операций

Осуществление банковских операций и выдача лицензий производится в соответствии

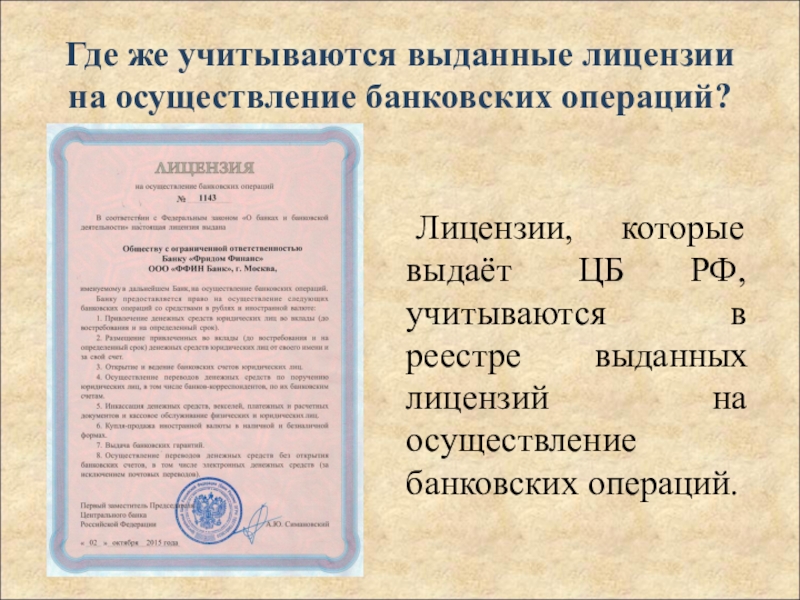

Слайд 3Где же учитываются выданные лицензии на осуществление банковских операций?

Лицензии, которые выдаёт

Слайд 4Публикация реестра выданных кредитным организациям лицензий

Реестр выданных лицензий подлежит публикации Банком

Изменения и дополнения в указанный реестр публикуются Банком России в месячный срок со дня их внесения в реестр.

Слайд 5Для того, чтобы Банк стал уполномоченным, ему необходимо получить в ЦБ

Лицензию, на осуществление банковских операций в рублях и ин. валюте без права привлечения во вклады денежных средств физ. и юр. лиц;

Лицензию, на привлечения во вклады денежных средств физ. лиц в рублях и ин. валюте;

Генеральную лицензию – которая выдаётся банку, имеющему лицензии на осуществление всех банковских операций со средствами в рублях и валютой, а также удовлетворяющего требования ЦБ РФ по размеру собственного капитала.

Слайд 6Универсальные и базовые лицензии

С 2018 года российские банки разделились на базовые

Слайд 7В чём же различия между универсальными и базовыми лицензиями?

Полная универсальная лицензия

Создавать филиалы на территории иностранного государства могут с разрешения ЦБ РФ только банки с универсальной лицензией.

Т. е. разница в том, что банки с универсальной лицензией (ген. лицензия) могут предоставлять полный спектр банковских услуг, а банки с базовой лицензией – в основном специализируются на кредитовании малого и среднего бизнеса в регионах.

Слайд 8Организации-резиденты имеют право приобретать безналичную иностранную валюту за рубли на внутреннем

Для осуществления текущих валютных операций;

Для осуществления валютных операций, связанных с движением капитала (без лицензии ЦБ РФ);

Для осуществления платежей погашения кредитов, полученных в иностранной валюте;

Для оплаты командировочных расходов своих сотрудников, направляемых в командировку за границу;

Для выплаты комиссионного вознаграждения в пользу уполномоченного банка;

Для осуществления возврата страховых взносов в иностранной валюте.

Слайд 9Осуществление сделок купли-продажи

Покупка иностранной валюты производится через уполномоченные банки, а также

Купленная иностранная валюта подлежит зачислению в полном объёме на специальный транзитный валютный счёт, с помощью которого уполномоченный банк осуществляет контроль за её целевым использованием.

Слайд 10Цели использования иностранной валюты

Приобретённая иностранная валюта должна использоваться исключительно на те

Слайд 11Конверсионные операции – это..

сделки участников валютного рынка по обмену оговоренных сумм

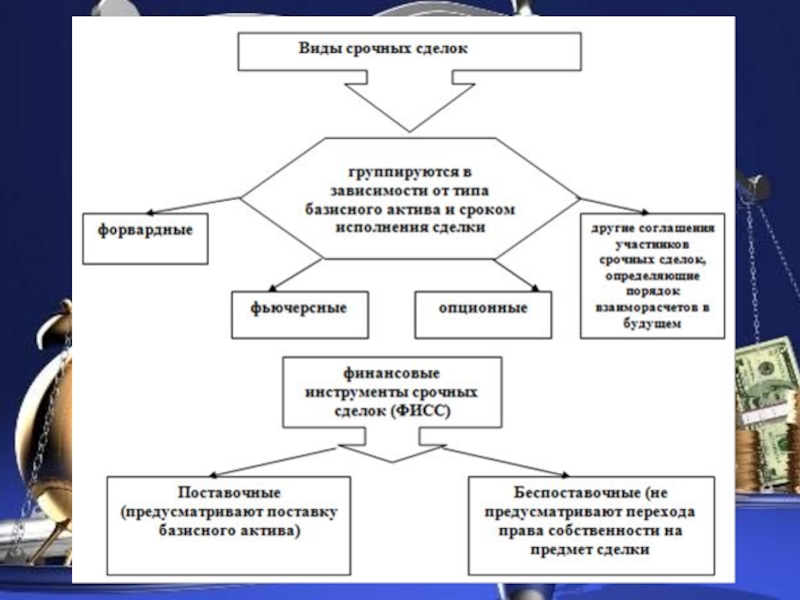

Слайд 13Конверсионные операции можно разделить на две категории, как показано на рисунке:

операции

форвардные (forward) конверсионные операции.

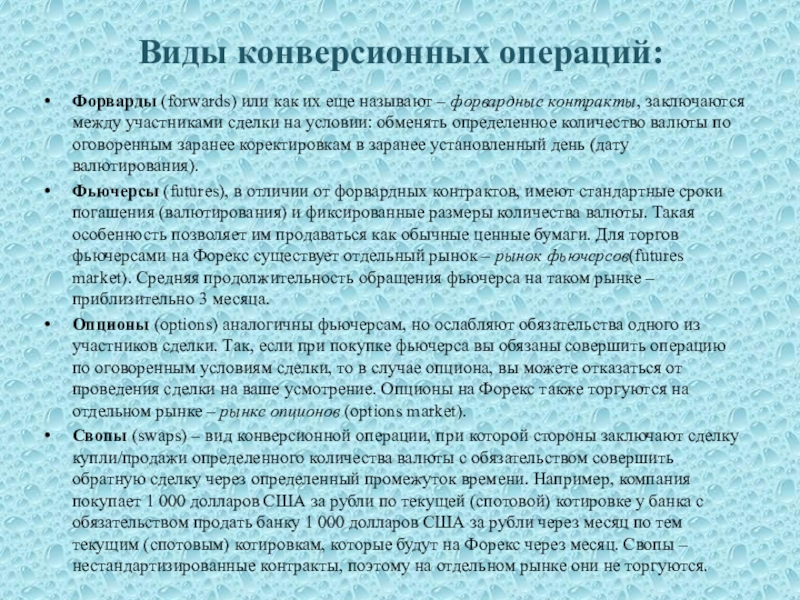

Слайд 14Виды конверсионных операций:

Форварды (forwards) или как их еще называют – форвардные контракты, заключаются

Фьючерсы (futures), в отличии от форвардных контрактов, имеют стандартные сроки погашения (валютирования) и фиксированные размеры количества валюты. Такая особенность позволяет им продаваться как обычные ценные бумаги. Для торгов фьючерсами на Форекс существует отдельный рынок – рынок фьючерсов(futures market). Средняя продолжительность обращения фьючерса на таком рынке – приблизительно 3 месяца.

Опционы (options) аналогичны фьючерсам, но ослабляют обязательства одного из участников сделки. Так, если при покупке фьючерса вы обязаны совершить операцию по оговоренным условиям сделки, то в случае опциона, вы можете отказаться от проведения сделки на ваше усмотрение. Опционы на Форекс также торгуются на отдельном рынке – рынке опционов (options market).

Свопы (swaps) – вид конверсионной операции, при которой стороны заключают сделку купли/продажи определенного количества валюты с обязательством совершить обратную сделку через определенный промежуток времени. Например, компания покупает 1 000 долларов США за рубли по текущей (спотовой) котировке у банка с обязательством продать банку 1 000 долларов США за рубли через месяц по тем текущим (спотовым) котировкам, которые будут на Форекс через месяц. Свопы – нестандартизированные контракты, поэтому на отдельном рынке они не торгуются.

Слайд 15Срочная сделка – это..

Сделка, исполнение которой осуществляется сторонами не ранее третьего

Слайд 17Преимущества конверсионных сделок:

Возможность заключения сделок по индивидуально устанавливаемому курсу;

Отсутствие дополнительных комиссий.

Банк

Слайд 18Риски конверсионных сделок:

Конверсионные банковские операции не осуществляют при высоких рисках.

Рассмотрим

1. Экономические. Колебания валют влияют на стоимость имущества как в лучшую, так и в худшую сторону.

2. Риски перевода. Связаны с разницей учета в зарубежной валюте имущества банка.

3. Риски сделок. Появляются, так как стоимость операции по обмену национальной валюты на валюту другой страны в будущем нельзя определить. Во время нестабильности курсов для защиты от этого риска важно выбрать оптимальную валюту договора.

Слайд 19Основные различия фьючерсов и форвардов:

1. Цель сделки. Форвардная сделка заключается с

Слайд 20 2. Объем поставляемого актива. При форвардной сделке контрагенты сами определяют нужный

3. Качество активов. При форвардной сделке допускается покупка и продажа активов любого качества, соответствующего запросам покупателя. В случае с фьючерсами качество устанавливается в соответствии со спецификацией биржи.

4. Условия поставок. Заключив форвардную сделку, продавец поставляет обусловленные активы по каждому контракту. По фьючерсу поставка производится в той форме, которую установила биржа, но чаще всего дело не доходит до поставки.

Слайд 21 5. Сроки поставок. В форвардном контракте стороны устанавливают срок самостоятельно, по

6. Ликвидность. Форвард имеет очень ограниченную ликвидность, потому что в большинстве случаев условия устраивают только конкретных контрагентов, заключивших его. Найти на рынке третью заинтересованную сторону очень сложно. Фьючерс, благодаря своей унификации, является высоколиквидным, но уровень ликвидности может быть разным в зависимости от базового актива. Фьючерсы продаются и покупаются в ходе публичных торгов на бирже, как правило, в электронной форме.

7. Риски. Для форвардов характерны: вероятность невыполнения обязательств партнером, сложность перепродажи контракта, невозможность аннулирования позиции без согласия контрагента. При этом риски по форвардам ложатся на плечи контрагентов. Риски по фьючерсам тщательно анализируются Клиринговой палатой, что обеспечивает высокую надежность этих деривативов.

Слайд 22 8. Начальные расходы. Форвард, как правило, не предполагает никаких гарантийных взносов

9. Порядок регулирования. Форвардные сделки практически не регулируются, в то время как фьючерсы подвергаются контролю не только со стороны биржи, но и со стороны государственных структур.

Слайд 23Переоценка средств на счетах в иностранных валютах

Порядок переоценки счетов в иностранной

Под переоценкой понимают изменение рублевого эквивалента иностранной валюты в зависимости от изменения курса иностранной валюты к рублю. Курс иностранной валюты к рублю устанавливается Центральным банком России.

При совершении операций в иностранной валюте в документах указывают дату совершения денежных расчетов.

Слайд 24Осуществление международных расчётов

Международные расчеты — это система регулирования платежей по денежным

Слайд 25 Порядок международных расчетов. С одной стороны, он регулируется национальными законодательствами тех

Международная унификация расчетов осуществляется посредством подготовки и подписания международных документов, в которых определяются общие правила международных расчетов.

Для осуществления международных расчетов обычно используется свободно конвертируемая валюта наиболее развитых стран, так как участники расчетов, как правило, не имеют общего платежного средства.

Слайд 26 Международные расчеты проводятся главным образом через прямые корреспондентские счета банков. Эти

Международные расчеты носят, как правило, документарный характер, то есть осуществляются по предъявлении документов, удостоверяющих факт перевозки товаров, их оценку, страховку и т.д.

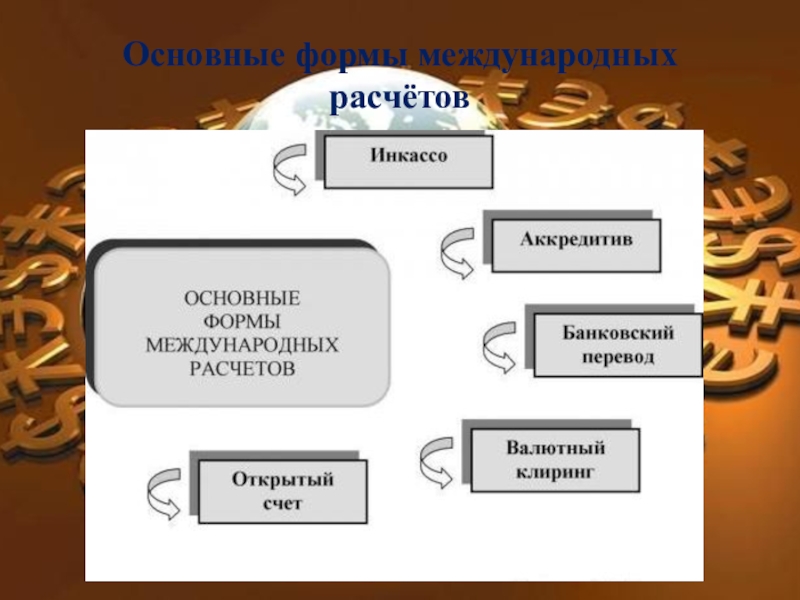

Слайд 28Итак, основные формы международных расчётов:

Инкассо. Это банковская операция, посредством которой банк

Аккредитив. В тех случаях, когда предприятие не доверяет или мало знает свои партнёров, используется аккредитив. Это денежное обязательство банка, выдаваемое им по поручению покупателя в пользу продавца.

Банковский перевод. Перевод осуществляется в виде поручения одного банка другому выплатить определённую сумму.

Валютный клиринг – способ международных расчётов, применяемый во внешнеэкономических связях. Валютный клиринг применяют в условиях, когда страны, или одна из них, не имеют достаточного количества свободно конвертируемой валюты для обеспечения взаимных расчётов.

Открытый счёт. Это форма расчётно-кредитных отношений между продавцом и покупателем, при которой продавец отгружает товар покупателю без оплаты, но одновременно с товаром направляет товарные документы (счёт на оплату), которые покупатель обязан оплатить в сроки, оговоренные контрактом.

Слайд 29Технология SWIFT. Её достоинства и недостатки.

SWIFT - сообщество всемирных межбанковских финансовых

Слайд 30Достоинства SWIFT:

Экономичность. Открытый стандарт, обеспечивающий возможности низких затрат при переводе.

Снижение рисков.

Безопасность

Непрерывность функционирования.

Работает 24 часа в сутки.

Слайд 31Недостатки SWIFT:

Главным недостатком SWIFT с точки зрения пользователей является дороговизна вступления.

В качестве недостатков можно также назвать в определенной степени сильную зависимость внутренней организации от очень сложной технической системы (опасность сбоев и другие технические проблемы).

В качестве еще одного недостатка можно назвать сокращение возможностей по пользованию платежным кредитом (на время пробега документа), т.е. сокращается период между дебетом и кредитом счетов, на которых отражается данный перевод.