- Главная

- Разное

- Образование

- Спорт

- Естествознание

- Природоведение

- Религиоведение

- Французский язык

- Черчение

- Английский язык

- Астрономия

- Алгебра

- Биология

- География

- Геометрия

- Детские презентации

- Информатика

- История

- Литература

- Математика

- Музыка

- МХК

- Немецкий язык

- ОБЖ

- Обществознание

- Окружающий мир

- Педагогика

- Русский язык

- Технология

- Физика

- Философия

- Химия

- Шаблоны, фоны, картинки для презентаций

- Экология

- Экономика

Презентация, доклад по обществознанию на тему Водный налог (8 класс)

Содержание

- 1. Презентация по обществознанию на тему Водный налог (8 класс)

- 2. Налогоплательщики (ст. 333.8):организации и физические лица, осуществляющие

- 3. Объект (п.1ст.333.9):1) забор воды из водных объектов;2)

- 4. Не признаются объектами налогообложения (п.2ст.333.9): 1) забор

- 5. Не признаются объектами налогообложения (п.2ст.333.9):9) использование акватории

- 6. Налоговая база (Ст. 333.10 ):1. По каждому

- 7. Налоговый период (Ст. 333.11)квартал.

- 8. Налоговые ставки (Ст. 333.12.)1. Налоговые ставки устанавливаются

- 9. 2) при использовании акватории:поверхностных водных объектов, за

- 10. 2. При заборе воды сверх установленных квартальных

- 11. Порядок исчисления налога (ст.333.13)1. Налогоплательщик исчисляет сумму

- 12. Порядок и сроки уплаты налога (ст.333.14.)1. Общая

- 13. Налоговая декларация (ст.333.15.)1. Налоговая декларация представляется налогоплательщиком в налоговый

Налогоплательщики (ст. 333.8):организации и физические лица, осуществляющие специальное и (или) особое водопользование в соответствии с законодательством РФ, признаваемое объектом налогообложения в соответствии со статьей 333.9 настоящего Кодекса. Федеральным законом от 03.06.2006 N 73-ФЗ установлено, что водопользователи, осуществляющие использование водных объектов на

Слайд 1Водный налог (глава 25.2)

Исполнитель:

Учитель истории и обществознания

Пятыгина Р.В.

МБОУ СОШ №20

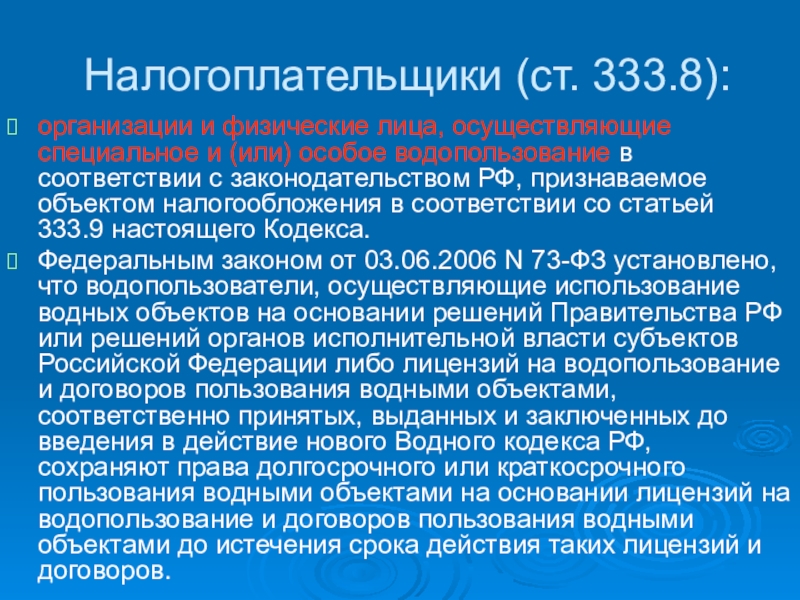

Слайд 2Налогоплательщики (ст. 333.8):

организации и физические лица, осуществляющие специальное и (или) особое

водопользование в соответствии с законодательством РФ, признаваемое объектом налогообложения в соответствии со статьей 333.9 настоящего Кодекса.

Федеральным законом от 03.06.2006 N 73-ФЗ установлено, что водопользователи, осуществляющие использование водных объектов на основании решений Правительства РФ или решений органов исполнительной власти субъектов Российской Федерации либо лицензий на водопользование и договоров пользования водными объектами, соответственно принятых, выданных и заключенных до введения в действие нового Водного кодекса РФ, сохраняют права долгосрочного или краткосрочного пользования водными объектами на основании лицензий на водопользование и договоров пользования водными объектами до истечения срока действия таких лицензий и договоров.

Федеральным законом от 03.06.2006 N 73-ФЗ установлено, что водопользователи, осуществляющие использование водных объектов на основании решений Правительства РФ или решений органов исполнительной власти субъектов Российской Федерации либо лицензий на водопользование и договоров пользования водными объектами, соответственно принятых, выданных и заключенных до введения в действие нового Водного кодекса РФ, сохраняют права долгосрочного или краткосрочного пользования водными объектами на основании лицензий на водопользование и договоров пользования водными объектами до истечения срока действия таких лицензий и договоров.

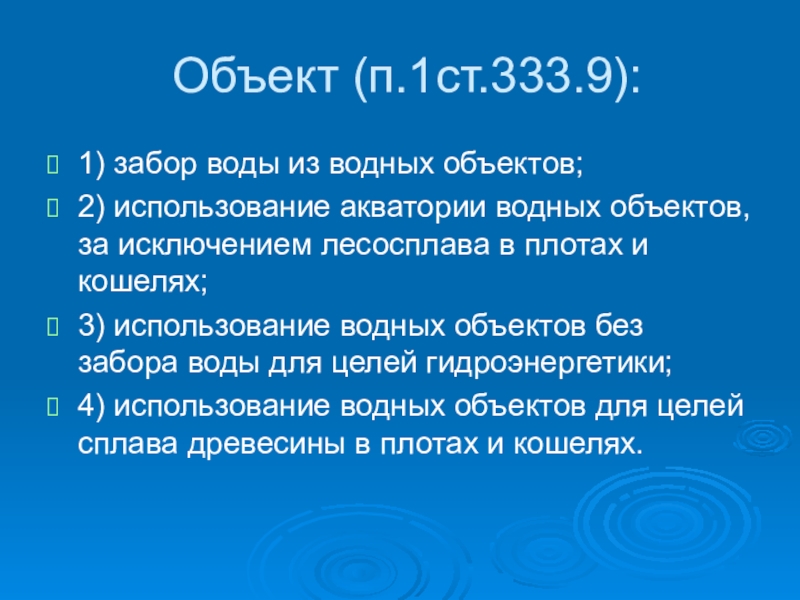

Слайд 3Объект (п.1ст.333.9):

1) забор воды из водных объектов;

2) использование акватории водных объектов,

за исключением лесосплава в плотах и кошелях;

3) использование водных объектов без забора воды для целей гидроэнергетики;

4) использование водных объектов для целей сплава древесины в плотах и кошелях.

3) использование водных объектов без забора воды для целей гидроэнергетики;

4) использование водных объектов для целей сплава древесины в плотах и кошелях.

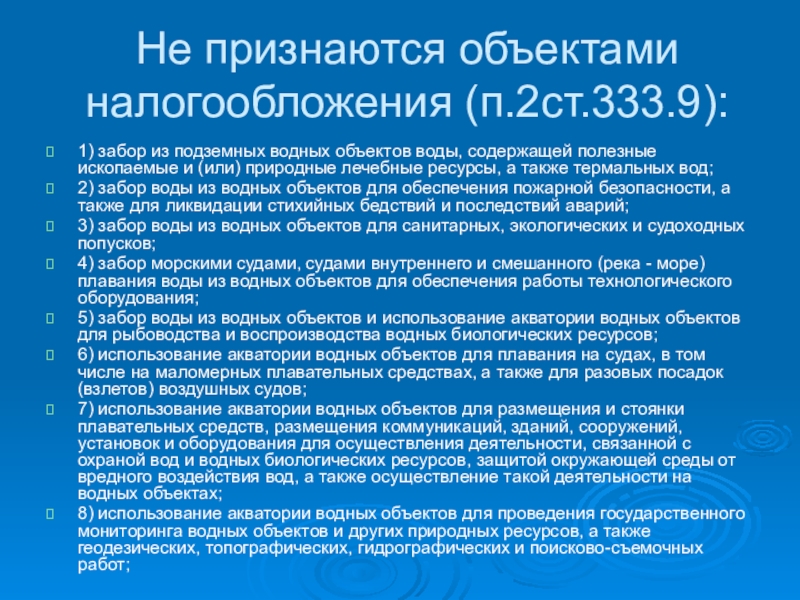

Слайд 4Не признаются объектами налогообложения (п.2ст.333.9):

1) забор из подземных водных объектов

воды, содержащей полезные ископаемые и (или) природные лечебные ресурсы, а также термальных вод;

2) забор воды из водных объектов для обеспечения пожарной безопасности, а также для ликвидации стихийных бедствий и последствий аварий;

3) забор воды из водных объектов для санитарных, экологических и судоходных попусков;

4) забор морскими судами, судами внутреннего и смешанного (река - море) плавания воды из водных объектов для обеспечения работы технологического оборудования;

5) забор воды из водных объектов и использование акватории водных объектов для рыбоводства и воспроизводства водных биологических ресурсов;

6) использование акватории водных объектов для плавания на судах, в том числе на маломерных плавательных средствах, а также для разовых посадок (взлетов) воздушных судов;

7) использование акватории водных объектов для размещения и стоянки плавательных средств, размещения коммуникаций, зданий, сооружений, установок и оборудования для осуществления деятельности, связанной с охраной вод и водных биологических ресурсов, защитой окружающей среды от вредного воздействия вод, а также осуществление такой деятельности на водных объектах;

8) использование акватории водных объектов для проведения государственного мониторинга водных объектов и других природных ресурсов, а также геодезических, топографических, гидрографических и поисково-съемочных работ;

2) забор воды из водных объектов для обеспечения пожарной безопасности, а также для ликвидации стихийных бедствий и последствий аварий;

3) забор воды из водных объектов для санитарных, экологических и судоходных попусков;

4) забор морскими судами, судами внутреннего и смешанного (река - море) плавания воды из водных объектов для обеспечения работы технологического оборудования;

5) забор воды из водных объектов и использование акватории водных объектов для рыбоводства и воспроизводства водных биологических ресурсов;

6) использование акватории водных объектов для плавания на судах, в том числе на маломерных плавательных средствах, а также для разовых посадок (взлетов) воздушных судов;

7) использование акватории водных объектов для размещения и стоянки плавательных средств, размещения коммуникаций, зданий, сооружений, установок и оборудования для осуществления деятельности, связанной с охраной вод и водных биологических ресурсов, защитой окружающей среды от вредного воздействия вод, а также осуществление такой деятельности на водных объектах;

8) использование акватории водных объектов для проведения государственного мониторинга водных объектов и других природных ресурсов, а также геодезических, топографических, гидрографических и поисково-съемочных работ;

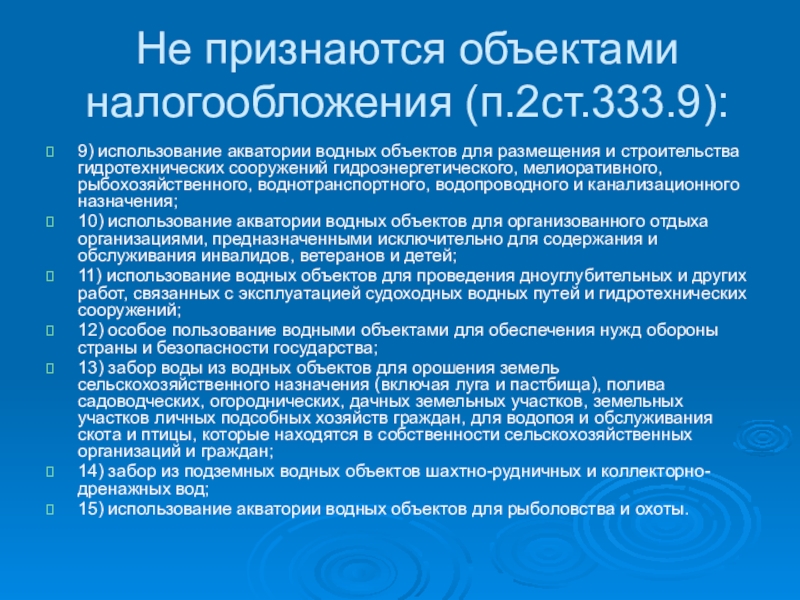

Слайд 5Не признаются объектами налогообложения (п.2ст.333.9):

9) использование акватории водных объектов для размещения

и строительства гидротехнических сооружений гидроэнергетического, мелиоративного, рыбохозяйственного, воднотранспортного, водопроводного и канализационного назначения;

10) использование акватории водных объектов для организованного отдыха организациями, предназначенными исключительно для содержания и обслуживания инвалидов, ветеранов и детей;

11) использование водных объектов для проведения дноуглубительных и других работ, связанных с эксплуатацией судоходных водных путей и гидротехнических сооружений;

12) особое пользование водными объектами для обеспечения нужд обороны страны и безопасности государства;

13) забор воды из водных объектов для орошения земель сельскохозяйственного назначения (включая луга и пастбища), полива садоводческих, огороднических, дачных земельных участков, земельных участков личных подсобных хозяйств граждан, для водопоя и обслуживания скота и птицы, которые находятся в собственности сельскохозяйственных организаций и граждан;

14) забор из подземных водных объектов шахтно-рудничных и коллекторно-дренажных вод;

15) использование акватории водных объектов для рыболовства и охоты.

10) использование акватории водных объектов для организованного отдыха организациями, предназначенными исключительно для содержания и обслуживания инвалидов, ветеранов и детей;

11) использование водных объектов для проведения дноуглубительных и других работ, связанных с эксплуатацией судоходных водных путей и гидротехнических сооружений;

12) особое пользование водными объектами для обеспечения нужд обороны страны и безопасности государства;

13) забор воды из водных объектов для орошения земель сельскохозяйственного назначения (включая луга и пастбища), полива садоводческих, огороднических, дачных земельных участков, земельных участков личных подсобных хозяйств граждан, для водопоя и обслуживания скота и птицы, которые находятся в собственности сельскохозяйственных организаций и граждан;

14) забор из подземных водных объектов шахтно-рудничных и коллекторно-дренажных вод;

15) использование акватории водных объектов для рыболовства и охоты.

Слайд 6Налоговая база (Ст. 333.10 ):

1. По каждому виду водопользования, признаваемому объектом

налогообложения в соответствии со статьей 333.9настоящего Кодекса, налоговая база определяется налогоплательщиком отдельно в отношении каждого водного объекта.

2. При заборе воды налоговая база определяется как объем воды, забранной из водного объекта за налоговый период.

3. При использовании акватории водных объектов, за исключением сплава древесины в плотах и кошелях, налоговая база определяется как площадь предоставленного водного пространства.

4. При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной за налоговый период электроэнергии.

5. При использовании водных объектов для целей сплава древесины в плотах и кошелях налоговая база определяется как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100.

2. При заборе воды налоговая база определяется как объем воды, забранной из водного объекта за налоговый период.

3. При использовании акватории водных объектов, за исключением сплава древесины в плотах и кошелях, налоговая база определяется как площадь предоставленного водного пространства.

4. При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной за налоговый период электроэнергии.

5. При использовании водных объектов для целей сплава древесины в плотах и кошелях налоговая база определяется как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100.

Слайд 8Налоговые ставки (Ст. 333.12.)

1. Налоговые ставки устанавливаются по бассейнам рек, озер,

морей и экономическим районам в следующих размерах:

1) при заборе воды из:

поверхностных и подземных водных объектов в пределах установленных квартальных (годовых) лимитов водопользования:

Например: Северо-Западный экономический район, Волга 294 в рублях за 1 тыс. куб. м воды, забранной из поверхностных водных объектов

территориального моря Российской Федерации и внутренних морских вод в пределах установленных квартальных (годовых) лимитов водопользования.

1) при заборе воды из:

поверхностных и подземных водных объектов в пределах установленных квартальных (годовых) лимитов водопользования:

Например: Северо-Западный экономический район, Волга 294 в рублях за 1 тыс. куб. м воды, забранной из поверхностных водных объектов

территориального моря Российской Федерации и внутренних морских вод в пределах установленных квартальных (годовых) лимитов водопользования.

Слайд 92) при использовании акватории:

поверхностных водных объектов, за исключением сплава древесины в

плотах и кошелях:

территориального моря Российской Федерации и внутренних морских вод:

3) при использовании водных объектов без забора воды для целей гидроэнергетики:

4) при использовании водных объектов для целей сплава древесины в плотах и кошелях:

территориального моря Российской Федерации и внутренних морских вод:

3) при использовании водных объектов без забора воды для целей гидроэнергетики:

4) при использовании водных объектов для целей сплава древесины в плотах и кошелях:

Слайд 102. При заборе воды сверх установленных квартальных (годовых) лимитов водопользования налоговые

ставки в части такого превышения устанавливаются в пятикратном размере налоговых ставок, установленных пунктом 1 настоящей статьи. В случае отсутствия у налогоплательщика утвержденных квартальных лимитов квартальные лимиты определяются расчетно как одна четвертая утвержденного годового лимита.

3. Ставка водного налога при заборе воды из водных объектов для водоснабжения населения устанавливается в размере 70 рублей за одну тысячу кубических метров воды, забранной из водного объекта.

3. Ставка водного налога при заборе воды из водных объектов для водоснабжения населения устанавливается в размере 70 рублей за одну тысячу кубических метров воды, забранной из водного объекта.

Слайд 11Порядок исчисления налога (ст.333.13)

1. Налогоплательщик исчисляет сумму налога самостоятельно.

2. Сумма налога

по итогам каждого налогового периода исчисляется как произведение налоговой базы и соответствующей ей налоговой ставки.

3. Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с пунктом 2 настоящей статьи в отношении всех видов водопользования.

3. Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с пунктом 2 настоящей статьи в отношении всех видов водопользования.

Слайд 12Порядок и сроки уплаты налога (ст.333.14.)

1. Общая сумма налога, исчисленная в

соответствии с пунктом 3 статьи 333.13 настоящего Кодекса, уплачивается по местонахождению объекта налогообложения.

2. Налог подлежит уплате в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

2. Налог подлежит уплате в срок не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Слайд 13 Налоговая декларация (ст.333.15.)

1. Налоговая декларация представляется налогоплательщиком в налоговый орган по местонахождению объекта

налогообложения в срок, установленный для уплаты налога.

При этом налогоплательщики, в соответствии со статьей 83 настоящего Кодекса отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

2. Налогоплательщики - иностранные лица представляют также копию налоговой декларации в налоговый орган по местонахождению органа, выдавшего лицензию на водопользование, в срок, установленный для уплаты налога.

При этом налогоплательщики, в соответствии со статьей 83 настоящего Кодекса отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

2. Налогоплательщики - иностранные лица представляют также копию налоговой декларации в налоговый орган по местонахождению органа, выдавшего лицензию на водопользование, в срок, установленный для уплаты налога.